作者:0xjs@喜來順財經

漫漫十余年長征路,比特幣現貨ETF 2024年1月10日這次真的被美國SEC通過了。

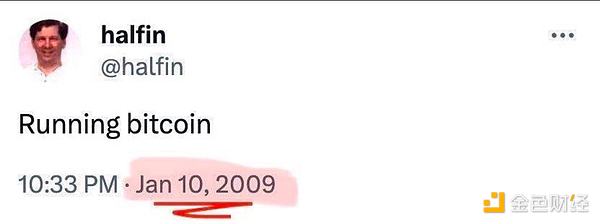

不知是冥冥中注定還是只是巧合,15年前的同一日,比特幣先驅哈爾芬尼發布了關于比特幣的第一條推文“Running bitcoin”。

不知是冥冥中注定還是只是巧合,15年前的同一日,比特幣先驅哈爾芬尼發布了關于比特幣的第一條推文“Running bitcoin”。

早在2013年,Winklevoss雙胞胎兄弟就開始向美國SEC申請比特幣現貨ETF,但在隨后的十余年多輪加密周期中,VanEck、BitWise、灰度、Ark?Invest等多家傳統投資機構不斷沖擊比特幣現貨ETF申請,甚至美國SEC于2021年10月批準了ProShares?比特幣期貨ETF,但美國SEC一直拒絕所有的比特幣現貨ETF申請。

直到2023年6月,貝萊德、富達等傳統金融巨頭加入比特幣現貨ETF申請,歷史進程大大加快。2024年1月10日,比特幣現貨ETF獲得歷史性突破,終于被美國SEC批準。

10余年來,比特幣從高舉意識形態反抗傳統金融,到在傳統金融體系中登堂入室,2024年1月10日見證了比特幣的歷史性時刻,進入新的篇章。

比特幣現貨ETF的申請是一場歷時10余年的漫漫征程,橫跨多輪加密周期。

Winklevoss比特幣信托基金:早在10年前的2013年7月,Winklevoss雙胞胎兄弟首次提交美國比特幣現貨ETF?“Winklevoss比特幣信托基金”的申請,隨后被美國SEC拒絕。

經歷了2017年的加密牛市,比特幣期貨在美國主流交易所上市,隨著比特幣價值的提升和美國金融機構獲得的加密經驗,金融機構陸續開始瞄準比特幣ETF。

灰度比特幣信托GBTC:GBTC早在2013?年就開始募資,2016年就向美國SEC提交過ETF申請,并在2017年大部分時間里與美國證券交易委員會進行了對話,但之后選擇了撤銷申請。

Winklevoss兄弟于2017年3月再次提交比特幣現貨ETF申請,同年7月再被SEC拒絕。美國SEC拒絕的理由是,比特幣市場缺乏監管引發“對潛在的欺詐或操縱行為和做法的擔憂。”

VanEck?Bitcoin?Trust:2018年8月資產管理公司VanEck和區塊鏈技術公司SolidX合作提交VanEck?Bitcoin?Trust比特幣現貨ETF申請,該申請在2019年9月被SEC拒絕。

Bitwise?Bitcoin?ETP?Trust:2019年1月Bitwise?Asset?Management提交比特幣現貨ETF的申請。但因SEC的擔憂于2020年1月撤回申請。

Kryptoin比特幣信托:總部位于特拉華州的Kryptoin于?2019?年?10?月首次嘗試申請比特幣現貨?ETF,擬在NYSE?Arca?上市,同年底被美國SEC拒絕。

2021年的加密牛市,隨著Tesla等多家美股上市公司買入比特幣或者接受比特幣支付,比特幣作為一種資產獲得了世界上最大的金融市場美國金融業人士的更多認同。比特幣現貨ETF申請出現一波小高潮。

首先是在多倫多證券交易所上市的Purpose比特幣ETF,Purpose?Investments于2021年2月推出首款比特幣現貨ETF產品Purpose比特幣ETF。

Valkyrie?Bitcoin?Fund:資產管理公司?Valkyrie于?2021?年?1?月提交了第一份比特幣?ETF?申請。2021年底遭美國SEC拒絕。但在2022年初,Valkyrie的比特幣礦業ETF成功獲得SEC?批準,比特幣礦業ETF包括?Argo?Blockchain、Bitfarms、Cleanspark、Hive?Blockchain?和?Stronghold?Digital?Mining?等比特幣挖礦公司。

WisdomTree?Bitcoin?Trust:總部位于紐約的資產管理公司WisdomTree于2021?年?3?月向SEC提交了S-1文件,提議在?Cboe?BZX交易所上市?WisdomTree?比特幣信托,股票代碼為BTCW。SEC于?2021?年底拒絕了?WisdomTree?的申請。WisdomTree?曾于2019?年在瑞士SIX交易所推出一款比特幣?ETF。

Ark21Shares?ETF:2021年6月由華爾街明星投資人Cathie?Wood?領導的投資公司?Ark?Invest與瑞士?ETF?提供商?21Shares?AG合作,于提交Ark21Shares?ETF?申請,擬在?Cboe?的?BZX?交易所進行交易,股票代碼為?ARKB。但其申請2022年初被拒絕。Ark?Invest隨后立即重新申請,并于2023年1月再次被拒絕。Ark?Invest于2023年4月25日再次提交文件申請。

Bitwise?Bitcoin?ETP?Trust:Bitwise公司于2021年10月再次發起申請,11月被美國SEC拒絕。美國SEC的理由是Cboe?BZX交易所“尚未確定其他手段足以防止欺詐和操縱行為和做法。”?

Invesco?Galaxy?Bitcoin?ETF:Galaxy?Digital?和?Invesco?于?2021?年?9?月?22?日聯合提交了一只比特幣?ETF,名為Invesco?Galaxy?Bitcoin?ETF,2021年年底再次遭到拒絕。

Kryptoin比特幣信托:2021年4月Kryptoin第二次嘗試推出比特幣?ETF,同樣被美國SEC一再推遲延期審批,于2021年底拒絕申請。?

Global?X比特幣信托:Global?X?Digital?Assets于?2021?年?7?月向?SEC?提交了申請比特幣現貨ETF?Global?X?比特幣信托,擬在?Cboe?BZX?交易所進行交易。SEC一再推遲延期審批,2022年3月申請被?SEC?拒絕。

灰度比特幣信托GBTC:2020年1月Grayscale成為SEC報告公司。2021年11月29日Grayscale提交申請將旗下的GBTC轉化為ETF。2022年6月29月美國SEC拒絕將灰度比特幣信托?GBTC轉換為ETF的申請,第二天Grayscale向美國哥倫比亞特區巡回上訴法院提交了復審申請。雙方開啟了超過一年的訴訟拉鋸戰,直至2023年8月灰度勝訴美國SEC。

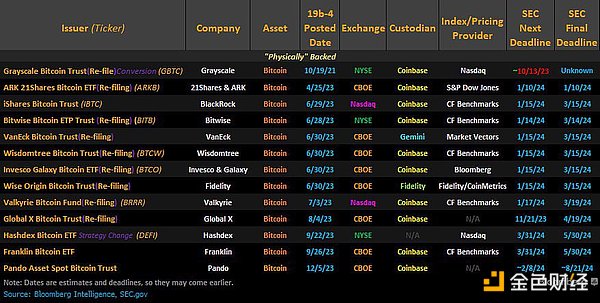

首先是Ark?21Shares于2023?年4月啟動了最新申請,然后是2023年6月貝萊德的入場和8月的灰度勝訴美國SEC案,迎來比特幣現貨ETF轉折點,見證新一波比特幣現貨ETF浪潮。

在比特幣現貨ETF申請史上,轉折點在2023年下半年的三件標志性事件。

一、資管巨頭貝萊德改變對比特幣的態度。貝萊德CEO?Larry?Fink進入2023年后一改之前對比特幣的否定態度,承認BTC是一種可以“超越任何一種貨幣”?的全球資產。2023年6?月貝萊德加入比特幣現貨ETF申請戰局。6?月?15?日貝萊德向美國SEC提交S-1注冊聲明,正式啟動其比特幣現貨?ETF?iShares?Bitcoin?Trust申請?。貝萊德的現貨比特幣?ETF?申報之所以引人注目,是因為貝萊德在獲得?ETF?批準方面有著近乎完美的記錄,256?次中有?255?次成功。

除Grayscale、?Ark?21Shares外,在BlackRock申請比特幣現貨ETF后,BitwiseVanEck、WisdomTree、Invesco&Galaxy、Fidelity、Valkyrie、Global?X、Hashdex、Franklin、Pando陸續或重新申請或新加入申請,點燃了新一輪比特幣現貨ETF熱潮。

除Grayscale和Ark?21Shares 其他11家比特幣現貨ETF均在2023年6月后申請

二、灰度訴美國SEC取得重大勝利。在美國SEC一再拒絕將灰度比特幣信托轉變為比特幣ETF后,灰度選擇了起訴美國SEC。2023年8月29日美國華盛頓上訴巡回法院批準灰度的請愿書,法院認為美國SEC?對比特幣現貨和衍生品采取了雙重標準,但是又無法說明采取這種雙標的必要性,因此法院要求?SEC?對灰度的現貨ETF申請一視同仁,要求對美國SEC?拒絕其將?GBTC?轉換為現貨比特幣?ETF?的申請進行審查。

盡管在2023年下半年,美國SEC仍然選擇在截止日期多次推遲對現貨比特幣ETF做出決議。但因為上面的兩大原因,市場普遍預期比特幣現貨ETF終將獲得通過。

因此,在2023年下半年,加密市場反復橫炒比特幣現貨ETF的消息。

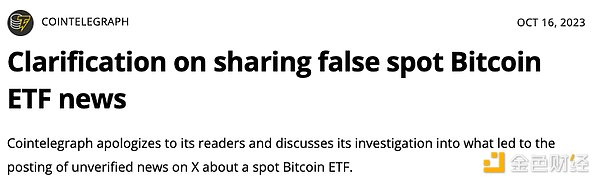

典型的例子就是Cointelegraph假新聞事件。

Cointelegraph假新聞事件

2023年10月16日,Cointelegraph發布虛假新聞“美國SEC批準貝萊德的iShare比特幣現貨ETF”,以及多家ETF在DTCC備案獲得股票代碼的消息,引發比特幣行情從27000美元跳漲至35000美元。

雖然當時消息是假的,但事實證明,市場提前相信這一消息了。

三、美國政府降服加密行業最大交易所幣安。2023年11月21日,幣安和美國司法部、財政部、CFTC等多個部們達成和解,認罪罰款超過40億美元,美國政府可以查閱幣安數據并派駐監督員。盡管這些部門中沒有美國SEC,但這在一定程度上代表了美國政府對比特幣現貨市場進行了部分監管。美國SEC屢次拒絕比特幣現貨ETF的主要理由就是比特幣現貨市場缺乏監管和存在市場操縱,在幣安被美國政府監督后,或許可以部分消除美國SEC的疑慮。與此同時,如果美國SEC批準了比特幣現貨ETF,甚至可以讓華爾街掌控比特幣現貨市場定價權。

相比于比特幣期貨ETF的推出,比特幣現貨ETF的獲批過程可謂曠日持久。

2021年10月ProShares的首支比特幣期貨?ETF?獲批后,在隨后的1?年內就有?5?支比特幣期貨?ETF?被允許上市交易。但所有的比特幣現貨ETF申請全被拒絕。

根據SEC此前拒絕多家比特幣現貨ETF的說辭,其拒絕原因主要有:

一、? 現貨加密貨幣主要在不受監管的交易平臺上交易,難以監管,現貨市場長期存在市場操縱問題。

這也是美國SEC屢次拒絕比特幣現貨ETF的主要說辭。比特幣期貨ETF這方面的問題較少。首先,比特幣期貨ETF跟蹤資產來自CME比特幣期貨,CME受到CFTC監管,合規性更高。其次,比特幣期貨ETF基礎資產的二級市場成熟度更高。CME?是美國乃至全世界最大的衍生品交易所,與幣安、OKX、Coinbase等加密CEX?相比,CME?建立了完整的盤前、盤后、大宗、做市和清算、結算等交易體系。根據?Bitwise?的論文,CME?的比特幣期貨市場領先于現貨市場,是全球比特幣市場價格發現的主要來源。

而在比特幣現貨市場方面,目前已經大為改觀。2023年11月全球最大的交易所幣安及其CEO向美國政府認罪,美國政府已經可以獲取幣安數據并監管幣安。

二、? BTC現貨ETF的投資資金里含有養老金、退休金等,而加密市場波動性大,可能會導致投資者蒙受巨大損失。

三、? 最后,監管法案不同。比特幣期貨ETF受到《1940年投資公司法》約束,其對基金發行方的治理結構、信息披露、流動性與估值、杠桿等均做出了嚴格要求。然而,此舉有違?ETF?的設計初衷及運行機制,故比特幣期貨?ETF?上市交易可引用豁免條例,無須提交證明。而比特幣現貨?ETF?由《1934?年證券交易法》裁決,根據該法案第?6(b)(1)?條規定,交易所需要提交?19b-4?表格詳細說明?ETF?的基礎市場如何防止欺詐和抵抗價格操縱,以保護投資者利益。

根據SEC網站上的比特幣現貨ETF申請流程,在聯邦公報上發布19b-4文件?(19b-4?Federal?register)后SEC開始審查比特幣現貨ETF。

美國SEC在審查期間或者可以隨時批準或否決比特幣現貨ETF的申請,或者有3個截止日期來延遲是否接受或者拒絕其申請。

這三次截止日期(First、Second、Third?Deadline)是美國SEC的3次公開回復,間隔分別為45?天、45天、90天。

在最終下達批準或拒絕的決定(Final?Deadline)之前,美國SEC的最長決議時間議時間可達240天。

至于比特幣現貨ETF詳細的運作機制,請參閱喜來順財經此前文章“這里有一份比特幣現貨ETF運作機制指南”

加密行業人士較為看重比特幣現貨ETF,一大原因是寄希望比特幣現貨ETF的推出能讓比特幣重演當年黃金ETF的走勢。

比特幣一直被人們稱為“數字黃金”。比特幣ETF和黃金ETF相比的確有很多相似之處。持有實物黃金對許多投資者來說很困難,而加密資產的托管對于今天的許多投資者來說,也是一個挑戰。此外,發行商的便捷性、低成本和可觸達性會吸引以前不會參與的新投資者進入黃金或者比特幣市場。

2003年第一個黃金ETF首先在澳大利亞推出。2004年黃金ETF Street?Tracks?Gold?Trust?(GLD) 登錄美國資本市場,在紐交所上市。隨后,黃金經歷了一輪長達7年的大牛市。

30年來黃金價格?來源:goldprice.org

而比特幣現貨ETF的通過會吸引多少資金進入比特幣市場呢?Galaxy報告估算,ETF推出后的第一年將有140億美元流入比特幣市場,其規模在第二年增至270億美元,在推出后的第三年增至390億美元。

不夸張的說,比特幣現貨ETF這10余年的申請過程,也是比特幣從高舉意識形態反抗傳統金融,到通過金融機構融入傳統金融體系的過程。

比特幣背離初心也好,比特幣走入主流社會也罷,不管你怎么看待,現在比特幣的確可以觸達更多用戶了。

比特幣會給人們帶來什么,歸根到底在于人們是怎么看待比特幣的。

阿克頓勛爵曾經說過,“如果不提前做好思想準備,一個人不可能突然獲得自由。”

比特幣ETF也是,如果不認同比特幣背后的理念,即便比特幣用戶再多,比特幣再有價值,它也許只會越走越遠。