作者:Coin Metrics 翻譯:善歐巴,喜來順財經

2009年比特幣挖出第一個區塊,宣告一個革命性的貨幣體系誕生,至今已走過十五個年頭。比特幣的誕生奠定了1.6萬億美元數字資產經濟的基石,并為許多人開啟了通往區塊鏈和數字資產世界的初體驗大門。如今,十五年過去了,整個行業翹首期盼著比特幣歷史上的一個關鍵時刻:現貨ETF的推出。隨著這一里程碑的臨近,比特幣這一最大的加密資產和網絡正在步入新的發展階段。在本期Coin Metrics報告中,我們將深入探討數字資產市場結構,并研究引領我們邁入這一激動人心篇章的動態。

推出比特幣現貨ETF的旅程漫長而充滿挑戰,但也是前所未有的。2023年,一場被稱為“Cointucky Derby”的競賽拉開帷幕,包括BlackRock、Fidelity、VanEck等領先資產管理機構和金融機構紛紛提交了11份現貨ETF申請。發行方和美國證券交易委員會(SEC)之間進行了復雜的對話,深入探討了擬議ETF的運營和結構細節。這些討論揭示了關鍵方面,例如ETF托管人的選擇、贖回機制采用現金創造模型的決定、費用結構、促進創建和贖回過程的授權參與者,以及考慮初始資本注入以催化資金流入等。

隨著1月10日SEC最后期限的臨近,S-1文件的最終修正案突顯了一場激烈的費用結構競爭。ARK將管理費從0.8%降至0.25%,與Fidelity的0.39%和BlackRock的0.2%形成競爭優勢,而Bitwise則以0.24%的最低長期費用脫穎而出。發行方顯然將市場份額優先于短期利潤,這表明流入需求可能相當可觀。業界對現貨比特幣ETF的期待是顯而易見的,參與者密切關注每一個更新,發行方也在戰略性地調整自身定位,以期獲得可觀的資產管理規模份額。

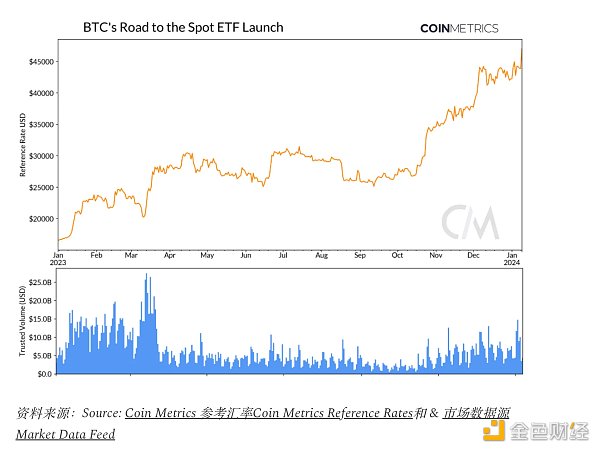

這股熱情也反映在比特幣的價格上,2023年飆升了156%。盡管可信賴的現貨交易量在第一季度回升,但3月硅谷銀行危機后陷入停滯。然而,隨著對ETF的期盼升溫,交易量再次攀升,目前平均約為100億美元,但仍低于FTX崩盤前的水平。比特幣的流動性仍然是實現該資產高效交易的關鍵因素,尤其是在即將推出ETF的情況下。

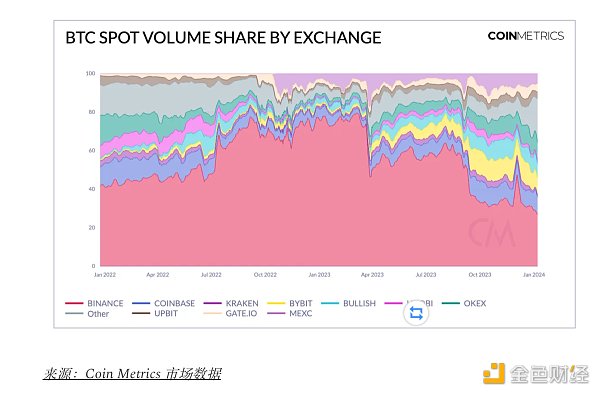

各交易所BTC現貨交易量份額顯示,交易所格局日趨分散。這反映在幣安的統治地位從Q1的超過75%下降到2024年1月的30%以下。其他交易所,例如Coinbase和Bullish,因此獲益,導致中心化交易所的交易量更均衡地分布。

圍繞交易所的作用,仍然存在一些揮之不去的問題,特別是考慮到現貨 ETF 的推出所引入的成本效益結構。然而,投資者現在將有另一個途徑來接觸比特幣——幫助滿足不同群體的風險承受能力。雖然有些人可能會尋求一種安全且具有成本效益的方法來進行資產的財務敞口,從而使 ETF 的引入帶來巨大的好處,但其他人可能更喜歡自我托管比特幣的能力,而交易所可以作為一個重要的門戶。

圍繞交易所的作用,仍然存在一些揮之不去的問題,特別是考慮到現貨 ETF 的推出所引入的成本效益結構。然而,投資者現在將有另一個途徑來接觸比特幣——幫助滿足不同群體的風險承受能力。雖然有些人可能會尋求一種安全且具有成本效益的方法來進行資產的財務敞口,從而使 ETF 的引入帶來巨大的好處,但其他人可能更喜歡自我托管比特幣的能力,而交易所可以作為一個重要的門戶。

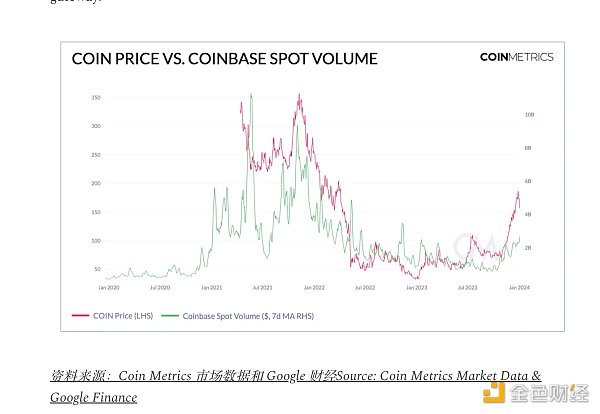

境內交易所的作用也將受到審查。然而,由于 Coinbase 扮演著大多數申請者的托管人的角色,這家美國最大的交易所不僅可能受益于其多元化業務模式的額外收入來源,而且還可能通過擴大參與者群體而增加交易量而受益。加入戰斗。隨著近期數字資產市場的反彈,Coinbase 上的平均現貨交易量已經回升至 $2.5B 以上,并且隨著市場活動的持續,可能會繼續增長。

境內交易所的作用也將受到審查。然而,由于 Coinbase 扮演著大多數申請者的托管人的角色,這家美國最大的交易所不僅可能受益于其多元化業務模式的額外收入來源,而且還可能通過擴大參與者群體而增加交易量而受益。加入戰斗。隨著近期數字資產市場的反彈,Coinbase 上的平均現貨交易量已經回升至 $2.5B 以上,并且隨著市場活動的持續,可能會繼續增長。

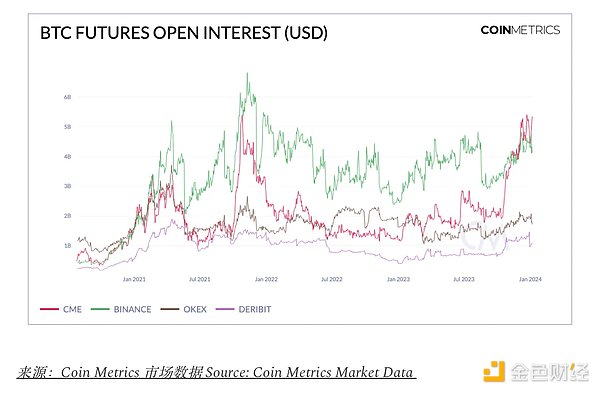

在 ETF 誕生之前,衍生品格局在塑造市場結構動態方面發揮了重要作用。隨著芝加哥商品交易所 (CME) 的期貨未平倉合約飆升至歷史高點至 $5.4B,我們看到數字資產市場從主要零售驅動轉向機構更加活躍的競爭環境。隨著大量財務顧問、注冊投資顧問(RIA)和管理著數萬億美元的家族辦公室越來越多地將比特幣納入傳統投資組合,這種情況可能會進一步擴大。

在 ETF 誕生之前,衍生品格局在塑造市場結構動態方面發揮了重要作用。隨著芝加哥商品交易所 (CME) 的期貨未平倉合約飆升至歷史高點至 $5.4B,我們看到數字資產市場從主要零售驅動轉向機構更加活躍的競爭環境。隨著大量財務顧問、注冊投資顧問(RIA)和管理著數萬億美元的家族辦公室越來越多地將比特幣納入傳統投資組合,這種情況可能會進一步擴大。

雖然圍繞ETF推出的那一周可能會出現劇烈的短期波動,就像上周市場傳言美國證券交易委員會可能拒絕所有ETF申請時引發的未平倉頭寸清算一樣,但長期前景則截然不同。

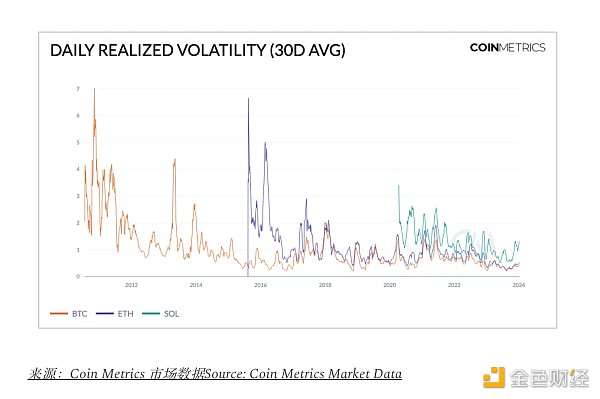

BTC和其他加密資產的歷史波動性一直是人們批評的一個點,將其視為高風險投資。雖然在它們早期階段確實如此,但BTC的平均已實現波動性長期呈下降趨勢,表明它已發展成為更成熟的資產。下面的圖表展示了ETH和SOL的類似趨勢,它們進入市場較晚,相對于BTC表現出更大的波動性。在加密資產領域,很明顯,這些資產表現出不同程度的波動性和成熟度,從而影響其整體市場結構和在投資組合中的作用。

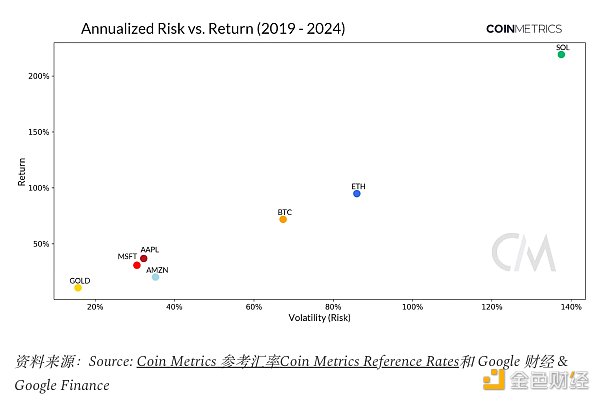

在 5 年的時間里,將數字資產的風險和回報與可投資領域中的其他資產放在一起,揭示了有關其在投資組合中的作用的有趣見解。黃金等傳統資產的風險和回報潛力最低,因此具有避險地位,并將該商品置于與蘋果 (AAPL)、微軟 (MSFT) 和亞馬遜 (AMZN) 等大型科技股相對的另一個宇宙中。它們都表現出相似的特征。另一方面,該圖表中所示的數字資產顯示出獨特的特征。BTC 作為開創性和最大的數字資產,其波動性低于 ETH 和 SOL,但提供比科技股更大的回報潛力,這表明它已演變成一種成熟且以增長為導向的資產。此外,其很大程度上與傳統資產的不相關性uncorrelated nature進一步凸顯了其在投資組合多元化方面的價值,并增強了其對尋求不相關回報的投資者的吸引力。

在 5 年的時間里,將數字資產的風險和回報與可投資領域中的其他資產放在一起,揭示了有關其在投資組合中的作用的有趣見解。黃金等傳統資產的風險和回報潛力最低,因此具有避險地位,并將該商品置于與蘋果 (AAPL)、微軟 (MSFT) 和亞馬遜 (AMZN) 等大型科技股相對的另一個宇宙中。它們都表現出相似的特征。另一方面,該圖表中所示的數字資產顯示出獨特的特征。BTC 作為開創性和最大的數字資產,其波動性低于 ETH 和 SOL,但提供比科技股更大的回報潛力,這表明它已演變成一種成熟且以增長為導向的資產。此外,其很大程度上與傳統資產的不相關性uncorrelated nature進一步凸顯了其在投資組合多元化方面的價值,并增強了其對尋求不相關回報的投資者的吸引力。

總而言之,這些特征鞏固了 BTC 作為首要、最大和最具流動性的數字資產的地位,有可能獲得現貨 ETF 工具,這證明了其市場成熟度。由于 ETH 表現出類似的特征,它有望成為下一個緊隨其后的貨幣。

總而言之,這些特征鞏固了 BTC 作為首要、最大和最具流動性的數字資產的地位,有可能獲得現貨 ETF 工具,這證明了其市場成熟度。由于 ETH 表現出類似的特征,它有望成為下一個緊隨其后的貨幣。

比特幣的征程即將邁向新的高峰,從新穎的數字貨幣蛻變為全球認可的網絡和資產類別。現貨ETF的出現標志著這一關鍵時刻的到來,是十年探索的巔峰,也是市場演化過程中的重要轉折點。隨著我們步入這個全球最大加密資產的新階段,比特幣將不僅鞏固其在數字資產生態系統中的地位,更將在全球金融舞臺上熠熠生輝。