在數(shù)字經(jīng)濟的浪潮高速發(fā)展中,加密資產(chǎn)市場正面臨前所未有的風險與挑戰(zhàn)——一邊是合規(guī)與監(jiān)管的外衣,另一邊卻暗藏著嚴峻的控盤操縱和信息不對稱。

2025年4月14日凌晨4點,加密貨幣市場再次引發(fā)軒然大波,曾被譽為“合規(guī)RWA風向標”的MANTRA(OM)代幣在多家中心化交易所(CEX)同步遭遇強制平倉,價格從6美元斷崖式跌至0.5美元,單日跌幅超90%,市值蒸發(fā)55億美元,合約玩家爆倉損失5800萬美元。表面上看似一次流動性風暴,實則一場早有預謀的高度控盤與跨平臺“收割游戲”。我們將深入分析此次閃崩的成因、揭秘背后的真相,并探討 Web3 行業(yè)未來發(fā)展的方向,如何避免類似事件的再次發(fā)生。

OM 閃崩事件與 2022 年 Terra 生態(tài)系統(tǒng)的 LUNA 崩盤有相似之處,但成因不同:

LUNA 崩盤:主要由穩(wěn)定幣 UST 去錨引發(fā),算法穩(wěn)定幣機制依賴 LUNA 供給平衡,當 UST 脫離 1:1 美元錨定時,系統(tǒng)進入“死亡螺旋”,LUNA 從 100 美元以上跌至近 0 美元,這屬于系統(tǒng)性設(shè)計缺陷。

OM 閃崩:調(diào)查表明,此次事件是市場操作和流動性問題,涉及 CEX 強制平倉和團隊的高控盤行為,非代幣設(shè)計缺陷。

兩者均引發(fā)市場恐慌,但 LUNA 是生態(tài)系統(tǒng)崩潰,而 OM 更像是市場動態(tài)失衡。

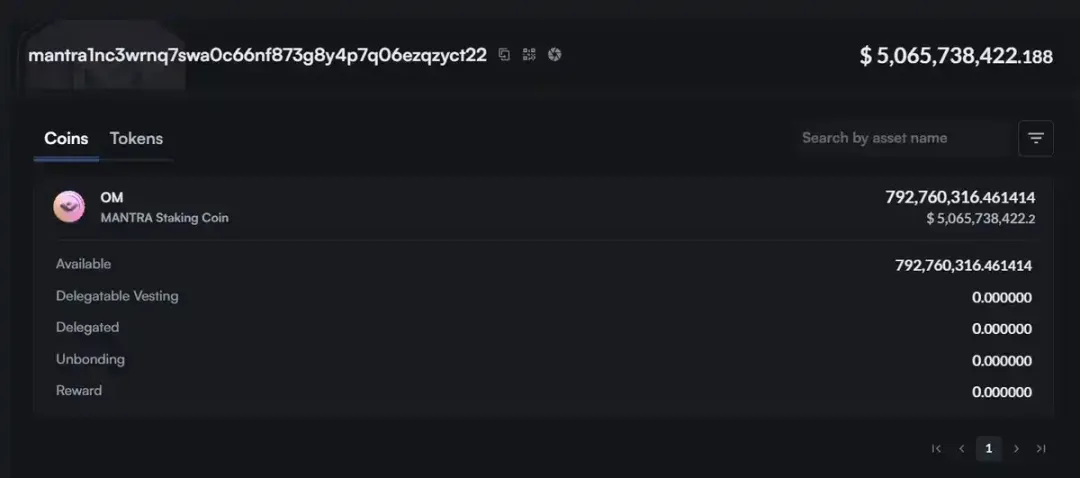

通過鏈上監(jiān)測顯示,MANTRA團隊及其關(guān)聯(lián)地址共持有7.92億枚OM,約占總供應量的90%,而真正流通中的代幣不足8800萬枚,僅占約2%的比例。如此驚人的持倉集中度使得市場上的交易量和流動性均呈現(xiàn)嚴重失衡,大戶能夠在流動性較低的時段輕易左右價格波動。

MANTRA項目采用了多輪解鎖方案,通過不斷拉長兌現(xiàn)周期,把社區(qū)流量沉淀為長期鎖倉工具。

首次上線即釋放20%,以迅速鋪開市場認知;

首月懸崖式解鎖,后續(xù)11個月線性釋放,制造初期繁榮的錯覺;

部分解鎖比例低至10%,余下代幣在三年內(nèi)逐步歸屬,以降低初期流通量。

這種策略在表面上看似科學分配,實際上則是利用高承諾吸引投資者,當用戶情緒出現(xiàn)反彈時,項目方又引入治理投票機制以「社區(qū)共識」形式轉(zhuǎn)嫁責任,但在實際操作中,投票權(quán)集中于項目團隊或關(guān)聯(lián)方手中,結(jié)果可控性極強,形成虛假的交易繁榮和價格支撐。

50%折價出貨:社區(qū)多起爆料指出,OM在場外以50%折價大規(guī)模拋售,吸引私募與大戶接盤。

鏈下—鏈上聯(lián)動:套利者以低價場外購入后,將OM轉(zhuǎn)入CEX,制造鏈上交易熱度與成交量,吸引更多散戶跟進。這種“鏈下割韭菜、鏈上造勢”的雙重循環(huán),進一步放大了價格波動。

MANTRA 的閃崩,其歷史問題也為此次事件埋下了隱患:

“合規(guī)RWA”標簽的炒作:MANTRA項目以其“合規(guī)RWA”背書獲得市場信任,曾與阿聯(lián)酋地產(chǎn)巨頭Damac簽署10億美元代幣化協(xié)議,并獲得VARA VASP牌照,吸引大量機構(gòu)與散戶。然而,合規(guī)牌照并未帶來真正的市場流動性與分散化持倉,反而成為團隊控盤的掩護,借助中東合規(guī)牌照吸金,監(jiān)管背書淪為營銷手段。

OTC 銷售模式:據(jù)報道,MANTRA 過去兩年通過 OTC 銷售模式籌集超 5 億美元,運作方式是通過不斷發(fā)行新代幣吸收前一輪投資者的拋壓,形成“新接舊、舊出新”的循環(huán)。這種模式依賴持續(xù)流動性,一旦市場無法吸收解鎖代幣,就可能導致系統(tǒng)崩潰。

法律糾紛:2024 年,香港高等法院處理 MANTRA DAO 案件,涉及資產(chǎn)挪用指控,法院要求六名成員披露財務信息,其治理和透明度本身就存在問題。

多平臺風險參數(shù)割裂:

各CEX對OM的風控參數(shù)(杠桿上限、維持保證金率、自動減倉觸發(fā)點)并未統(tǒng)一,導致同一持倉在不同平臺面臨截然不同的清算閾值。當某平臺在低流動時段觸發(fā)自動減倉(auto-deleveraging,ADL)時,拋單外溢至其他平臺,造成“級聯(lián)清算”(cascading liquidations)。

風險模型的尾部風險盲區(qū):

多數(shù)CEX采用基于歷史波動率的VAR(Value at Risk)模型,對極端行情(tail events)估計不足,未能模擬“跳空”或“流動性枯竭”場景。一旦市場深度驟降,VAR模型失效,觸發(fā)的風控指令反而加劇了流動性壓力。

大額熱錢包轉(zhuǎn)移與做市商撤退:

FalconX熱錢包在6小時內(nèi)向多家CEX轉(zhuǎn)移3,300萬OM(≈2,073萬美元),疑似為做市商或?qū)_基金清算頭寸所致。做市商通常在高頻策略中持有凈中性頭寸,但在極端波動預期下,為規(guī)避市場風險,往往選擇撤回提供的雙向流動性,導致買賣價差(spread)迅速擴大。

算法交易的放大效應:

某量化做市商的自動策略在檢測到OM價格跌破關(guān)鍵支撐(10日均線下5%)時,啟動“閃電拋售”模塊(flash selling module),在指數(shù)合約與現(xiàn)貨間跨品種套利,進一步加劇了現(xiàn)貨賣壓與永續(xù)合約的資金費率飆升,形成“資金費率—價差—清算”的惡性循環(huán)。

鏈上預警與社區(qū)響應滯后:

盡管已有成熟的鏈上監(jiān)控工具(Arkham、Nansen)可實時預警大額轉(zhuǎn)賬,但項目方與主要CEX并未建立“預警—風控—社區(qū)”閉環(huán),致使鏈上資金流動信號未能轉(zhuǎn)化為風控動作或社區(qū)公告。

投資者行為學視角的羊群效應:

在缺乏權(quán)威信息源的情況下,散戶與中小機構(gòu)依賴社交媒體、行情推送,當價格快速下跌時,恐慌性平倉與“抄底”交織,短期內(nèi)放大了成交量(24小時內(nèi)成交量環(huán)比上漲312%)與波動率(30分鐘歷史波動率一度突破200%)。

為應對此類事件和防范未來類似風險的再現(xiàn),我們提出如下對策建議,僅供參考:

行業(yè)標準化:例如制定跨平臺清算協(xié)議(Cross-Exchange Liquidation Protocol,CELP),包括:清算閾值互通,各平臺實時共享關(guān)鍵參數(shù)(維持保證金率、ADL觸發(fā)線)與大戶持倉快照;動態(tài)風控緩沖,在清算觸發(fā)后啟動“緩沖期”(liquidation grace period,T+δ),允許其他平臺提供限價買單或算法做市商參與緩沖,避免瞬時大規(guī)模拋壓。

尾部風險模型強化:引入壓力測試(stress testing)與極端情景模擬(scenario analysis),在風控系統(tǒng)中植入“流動性沖擊”與“跨品種擠壓”模擬模塊,定期進行系統(tǒng)性演練。

去中心化清算鏈(Decentralized Liquidation Chain)

基于智能合約的清算體系,將清算邏輯與風控參數(shù)上鏈,所有清算交易公開可審計。利用跨鏈橋(Cross-chain Bridge)與預言機(Chainlink)同步多平臺價格,一旦價格跌破閾值,由社區(qū)節(jié)點(liquidators)競價完成清算,收益與罰金自動分配至保險池。

閃崩保險(Flash Crash Insurance)

推出基于期權(quán)的閃崩保險產(chǎn)品:當OM價格在指定時間窗口內(nèi)跌幅超過設(shè)定閾值(如50%),保險合約自動賠付持有者部分損失。保險費率根據(jù)歷史波動與鏈上資金集中度動態(tài)調(diào)整。

大戶行為預測引擎

項目方應與Nansen、Dune等數(shù)據(jù)分析平臺合作,開發(fā)“Address Risk Score”(ARS)模型,對潛在大額轉(zhuǎn)賬地址進行打分。ARS高的地址一旦發(fā)生大額轉(zhuǎn)移,自動觸發(fā)平臺與社區(qū)預警。

社區(qū)風控委員會(Community Risk Committee)

由項目方、核心顧問、主要做市商及代表性用戶組成,負責對重大鏈上事件、平臺風控決策進行評審,并在必要時發(fā)布風險通告或建議風控調(diào)整。

極端行情模擬平臺

開發(fā)仿真交易環(huán)境,讓用戶在模擬極端行情中演練止損、減倉、對沖等策略,提升風險意識與應對能力。

分級杠桿產(chǎn)品

針對不同風險偏好,推出分級杠桿(leveled leverage)產(chǎn)品:低風險級別(杠桿≤2×)使用傳統(tǒng)清算模式;高風險級別(杠桿≥5×)需額外繳納“尾部風險保證金”,并參與閃崩保險池。

MANTRA(OM)的閃崩事件不僅是加密貨幣領(lǐng)域的一次重大震蕩,更是對行業(yè)整體風險管理與機制設(shè)計的嚴峻考驗。正如我們在文章中詳盡論述的,極端的持倉集中、虛假繁榮的市場操作、跨平臺風控聯(lián)動的不足,共同鑄就了這一次的“收割游戲”。

唯有通過跨平臺標準化風控、去中心化清算與保險創(chuàng)新、鏈上透明預警生態(tài)建設(shè),以及面向投資者的極端行情教育,才能從根本上增強Web3市場的抗沖擊能力,防范未來類似“閃崩風暴”再度發(fā)生,構(gòu)建更穩(wěn)定和可信的生態(tài)系統(tǒng)。