作者:Joel John and Shlok Khemani;編譯:Felix, PANews

過去一周一直在印度南部喀拉拉邦的一座山頂上露營。對于躲避特朗普的關(guān)稅策略來說,這里真是個奇怪的避難所,因為喀拉拉邦一直以來都擅長與全球建立聯(lián)系。幾千年前,該邦曾將胡椒出口到世界各地。根據(jù) William Darymple(歷史學(xué)家)說法,在幾千年前埃及法老的木乃伊遺骸中,發(fā)現(xiàn)了一顆來自這里的胡椒粒。但這與今天的文章有什么關(guān)系呢?

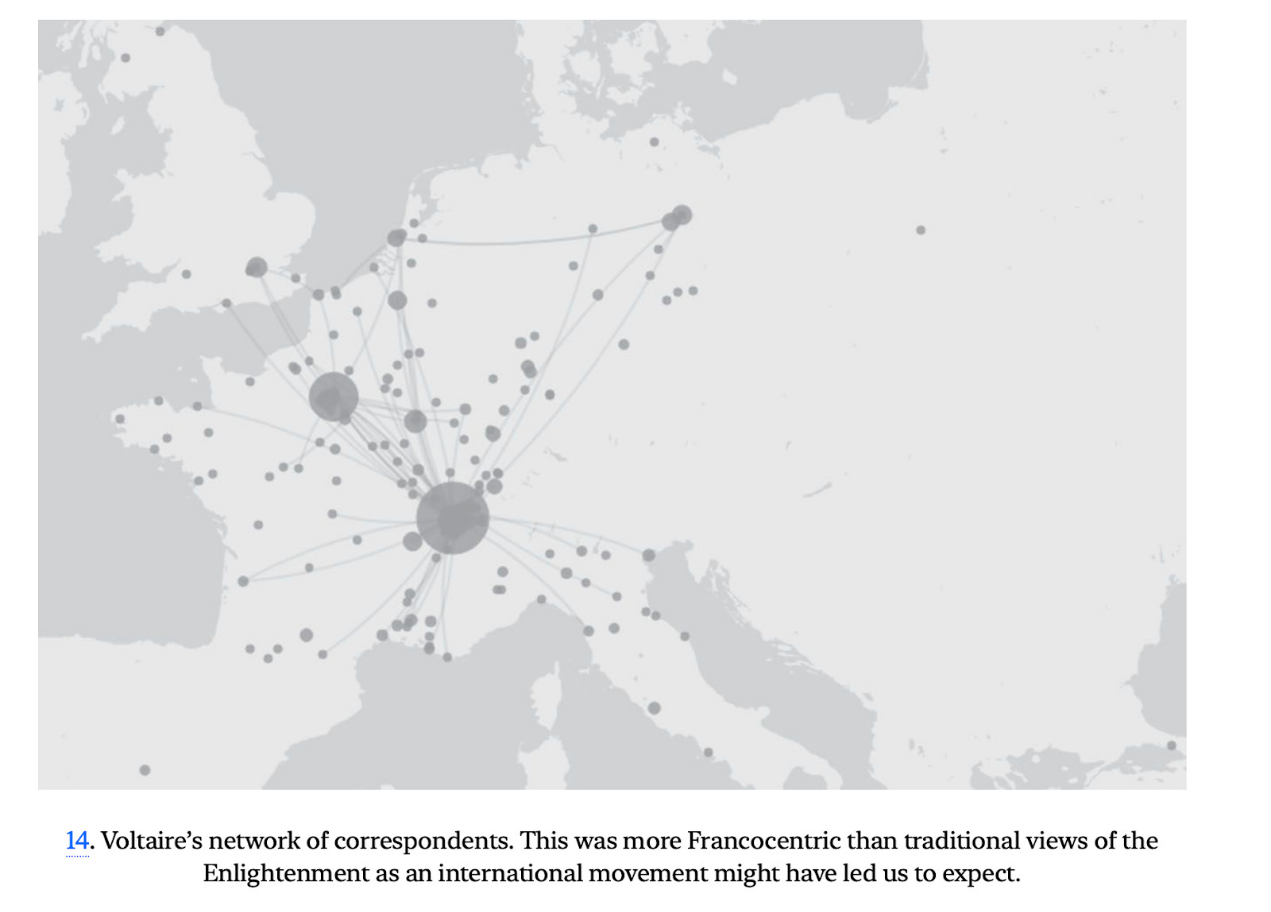

它強(qiáng)調(diào)了網(wǎng)絡(luò)在貿(mào)易背景下是如何運(yùn)作的。一千年前,這里的港口促進(jìn)了黃金和香料的運(yùn)輸。反過來,它們也成為資本流動的節(jié)點。類似的故事在倫敦、紐約、加爾各答、香港和許多其他貿(mào)易中心都上演過。只是一些國家比其他國家做得更好,將自己融入全球貿(mào)易的結(jié)構(gòu)中。

加密風(fēng)投領(lǐng)域也出現(xiàn)了類似的情況。作為一種資產(chǎn)類別,風(fēng)險投資遵循著極端的冪律。但由于一直在追趕最新的敘事,因此并未研究這種情況發(fā)生的程度。過去幾周創(chuàng)建了一個內(nèi)部工具,用于追蹤所有加密風(fēng)投公司的網(wǎng)絡(luò)。

作為創(chuàng)始人,了解哪些風(fēng)投經(jīng)常共同投資可以節(jié)省時間,并完善融資策略。每筆交易都是一個指紋。一旦將這些故事可視化,就能解開它們背后的故事。

換言之,可以追蹤加密領(lǐng)域負(fù)責(zé)大部分融資的節(jié)點,并試圖在現(xiàn)代貿(mào)易網(wǎng)絡(luò)中尋找“港口”,這與一千年前的商人并無二致。

這將是一個有趣的實驗,原因有二:

目前運(yùn)營著一個有點像“搏擊俱樂部”的風(fēng)投網(wǎng)絡(luò)。風(fēng)投網(wǎng)絡(luò)涵蓋了大約 80 支基金。而在過去一年里,大約有 240 支基金在種子輪投資了超 50 萬美元。這意味著該網(wǎng)絡(luò)與其中三分之一的基金保持著直接聯(lián)系。

但追蹤資金實際部署很困難。向每支基金發(fā)送創(chuàng)始人的最新信息只會造成干擾。該追蹤工具是一種過濾工具,可以了解哪些基金進(jìn)行了投資,在哪些領(lǐng)域進(jìn)行了投資,以及與誰一起進(jìn)行了投資。

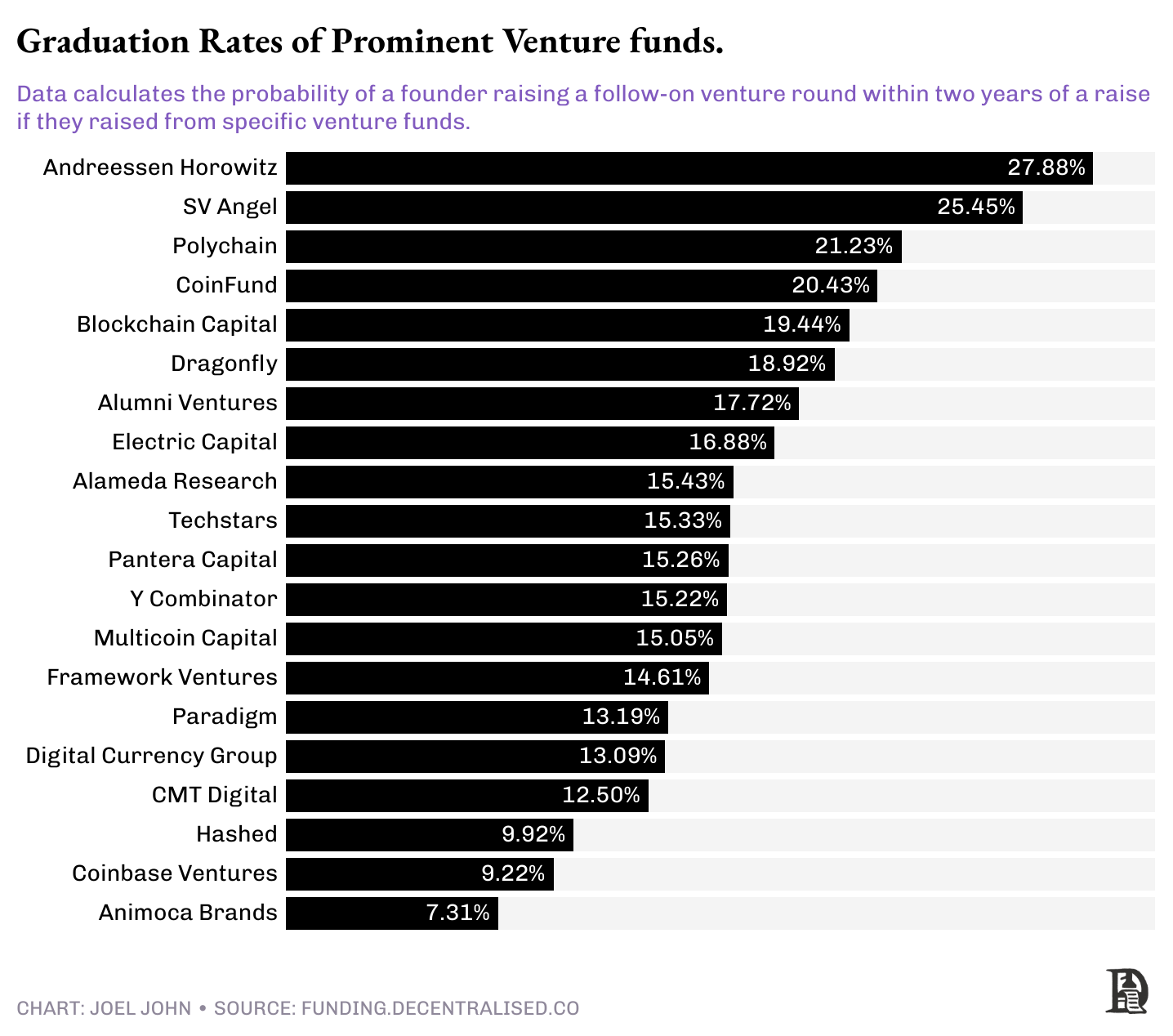

對于創(chuàng)始人而言,了解資金配置只是第一步,更有價值的是了解這些基金的表現(xiàn),以及它們通常與誰共同投資。為了理解這一點,計算了基金投資獲得后續(xù)投資的歷史概率,但在后期階段(如 B 輪融資)這一概率會變得模糊,因為公司通常會發(fā)行代幣,而不是傳統(tǒng)的股權(quán)融資。

第一步是幫助創(chuàng)始人識別哪些投資者在加密風(fēng)險投資領(lǐng)域活躍。下一步是了解哪些資金來源實際上表現(xiàn)更好。一旦掌握了這些數(shù)據(jù),就可以探索哪些基金的共同投資能帶來更好結(jié)果。當(dāng)然,這并非什么高深的學(xué)問。沒有人能僅僅因為有人開了一張支票就保證 A 輪融資成功。就像沒人能保證第一次約會后就能結(jié)婚一樣。但了解即將面臨的情況,無論是約會還是風(fēng)險投資,無疑大有裨益。

可以運(yùn)用一些基本邏輯來識別其投資組合中后續(xù)融資輪次最多的基金。如果一只基金所投的多家公司在種子輪后獲得融資,那么該基金很可能在某個方面做對了一些事情。當(dāng)一家公司在下輪以更高的估值融資時,風(fēng)投對其投資的價值就會增加。因此,后續(xù)融資輪次可以作為衡量業(yè)績的一項重要指標(biāo)。

本文選取了旗下投資組合中獲得后續(xù)融資次數(shù)最多的 20 家基金,然后計算了其在種子輪階段總共投資的公司數(shù)量。根據(jù)這個數(shù)字,可以計算出創(chuàng)始人獲得后續(xù)融資的概率。如果一家基金在種子輪階段投資了 100 家公司,其中 30 家在兩年內(nèi)獲得了后續(xù)融資,那么計算出的“畢業(yè)”概率為 30%。

需要注意的是,此處設(shè)定的篩選條件是兩年的期限。很多時候,初創(chuàng)公司可能選擇不融資,或者在兩年之后才融資。

即使在排名前 20 的基金中,冪律法則也表現(xiàn)得極為極端。例如,從 A16z 獲得融資意味著你有 1/3 的機(jī)會在兩年內(nèi)再次融資。也就是說,A16z 支持的每三家初創(chuàng)公司中,就有一家能獲得 A 輪融資。考慮到另一端的概率僅為 1/16 ,這算是相當(dāng)高的畢業(yè)率了。

排名接近 20 名的風(fēng)險基金(在這份包含后續(xù)投資的前 20 家基金榜單上)有 7% 的機(jī)會看到一家公司繼續(xù)進(jìn)行融資。這些數(shù)字看起來相似,但為了便于理解,1/3 的概率相當(dāng)于擲骰子擲出小于 3 的數(shù)字的概率,1/14 的概率則大致相當(dāng)于生雙胞胎的概率。這些結(jié)果在字面上和概率上都有很大的不同。

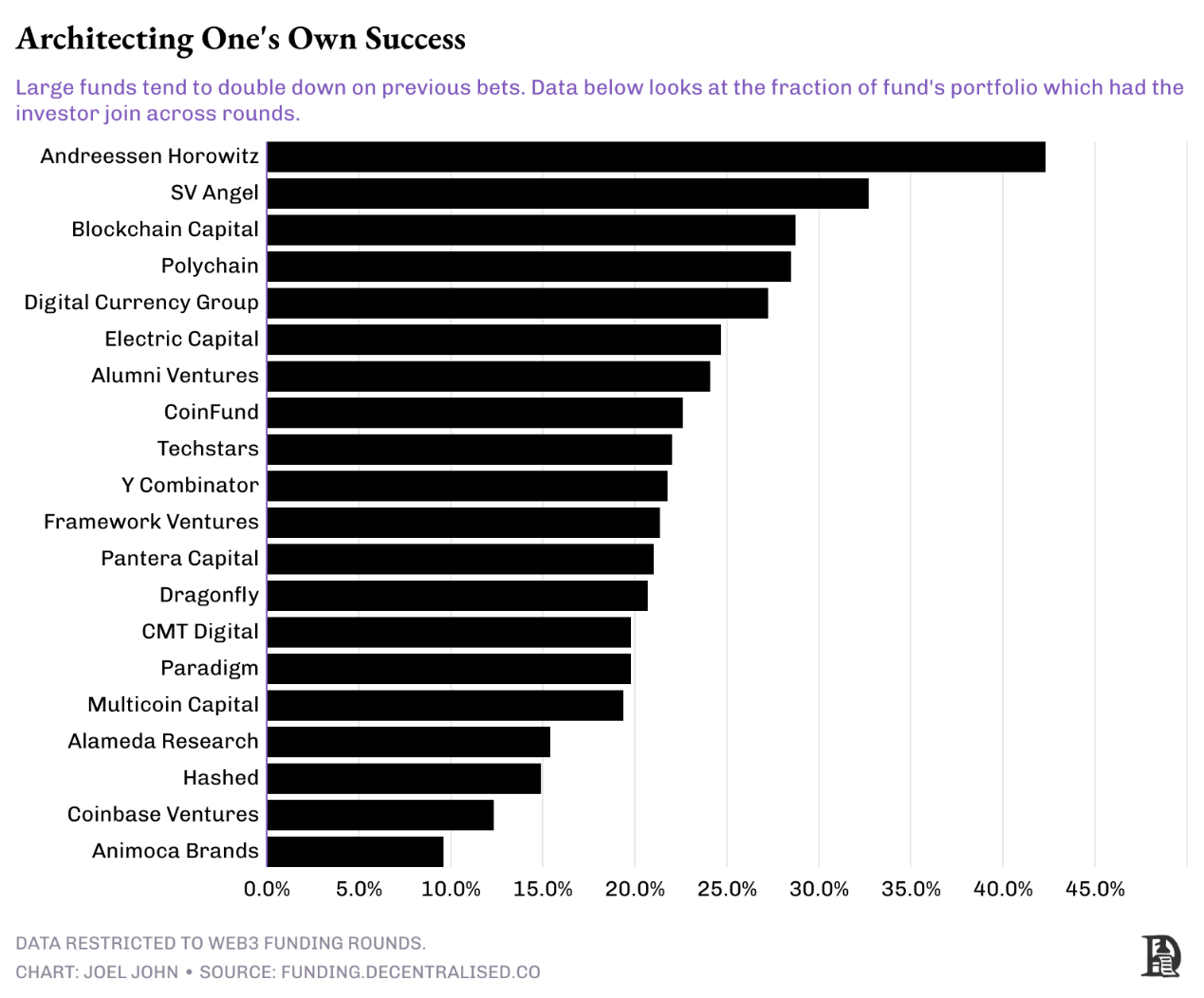

開個玩笑,這表明了加密風(fēng)險投資基金內(nèi)部的聚合程度。一些風(fēng)投基金能為自己的投資組合公司安排后續(xù)融資,因為它們也有成長基金。所以它們會在同一家公司的種子輪和 A 輪進(jìn)行投資。當(dāng)一家風(fēng)投基金加倍持有同一家公司的股份時,通常能向后來參與輪次的投資者發(fā)出積極的信號。換言之,風(fēng)投公司內(nèi),成長階段基金的存在會極大地影響公司在接下來的幾年里取得成功的幾率。

從長遠(yuǎn)來看,加密領(lǐng)域的風(fēng)投基金將逐漸演變?yōu)閷δ切┮褤碛锌捎^收入的項目進(jìn)行私募股權(quán)投資。

我們對這種轉(zhuǎn)變有一個理論依據(jù)。但數(shù)據(jù)究竟揭示了什么?為了研究這一點,考察了投資者群體中出現(xiàn)后續(xù)融資的初創(chuàng)公司數(shù)量。然后,計算了同一家風(fēng)險基金再次參與后續(xù)融資的公司比例。

也就是說,如果一家公司從A16z獲得了種子輪融資,那么 A16z 在A 輪融資中投資的可能性有多大?

很快就能看出一個明顯的模式。管理資金超 10 億美元的大基金更傾向于頻繁參與后續(xù)融資。例如,在 A16z 投資組合中,有 44% 的公司獲得 A16z 的后續(xù)投資。Blockchain Capital、DCG 和 Polychain 對其投資中四分之一的再融資項目進(jìn)行了跟投。

換言之,在種子輪或種子前階段,從誰那里融資比想象的要重要得多,因為這些投資者傾向于再次支持自己的項目。

這些模式是事后總結(jié)的結(jié)果。并非暗示那些從非頂級風(fēng)投融資的公司注定會失敗。所有經(jīng)濟(jì)活動的目標(biāo)都是增長或創(chuàng)造利潤。能夠?qū)崿F(xiàn)其中任何一項目標(biāo)的企業(yè),其估值都會隨著時間的推移而上漲。但這確實有助于提高你的成功幾率。如果你無法從這一群體(排名前 20 的風(fēng)投)那里融資,那么提高成功幾率的一個方法就是利用他們的網(wǎng)絡(luò)。或者說,與這些資本樞紐建立聯(lián)系。

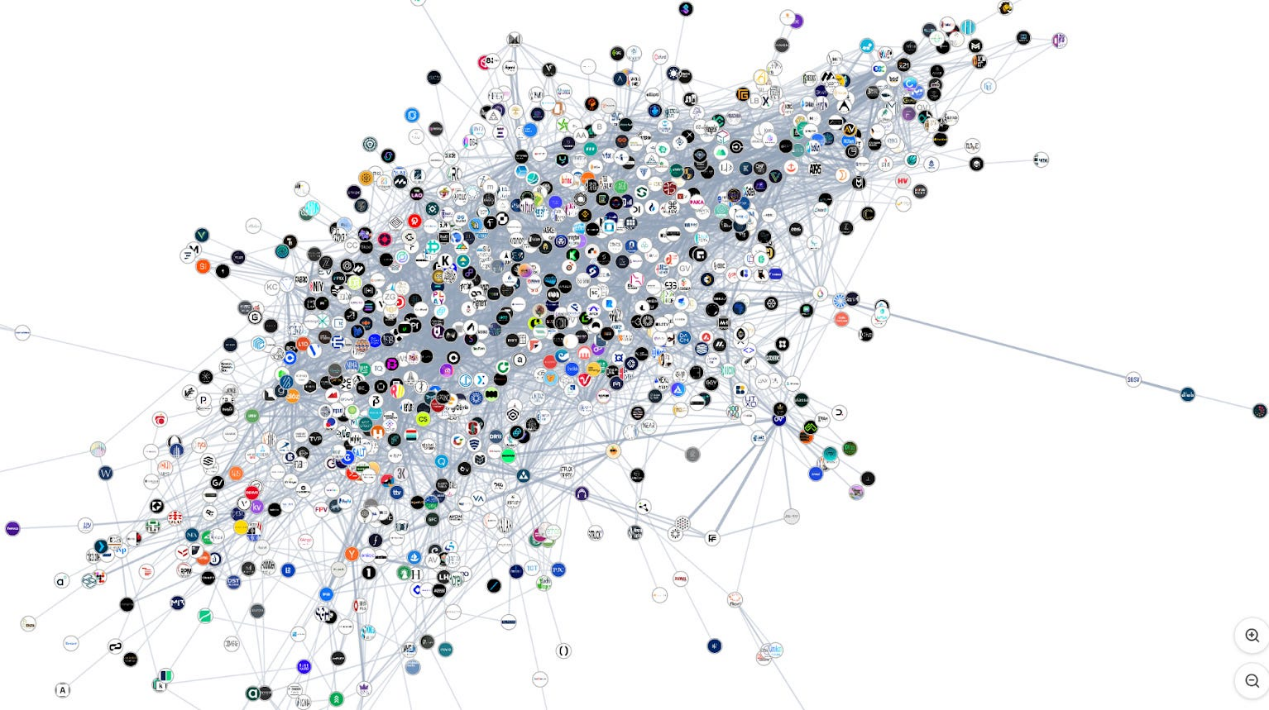

下面這張圖片展示了過去十年間所有加密風(fēng)險投資人的網(wǎng)絡(luò)。有 1000 名投資人,他們之間共有約 2.2 萬個聯(lián)系。如果某個投資人與另一個投資人共同投資,就會形成一個聯(lián)系。這看起來可能很擁擠,甚至可能讓人覺得選擇過多。

不過,它涵蓋了那些已倒閉、從未返還資金或不再進(jìn)行投資的基金。

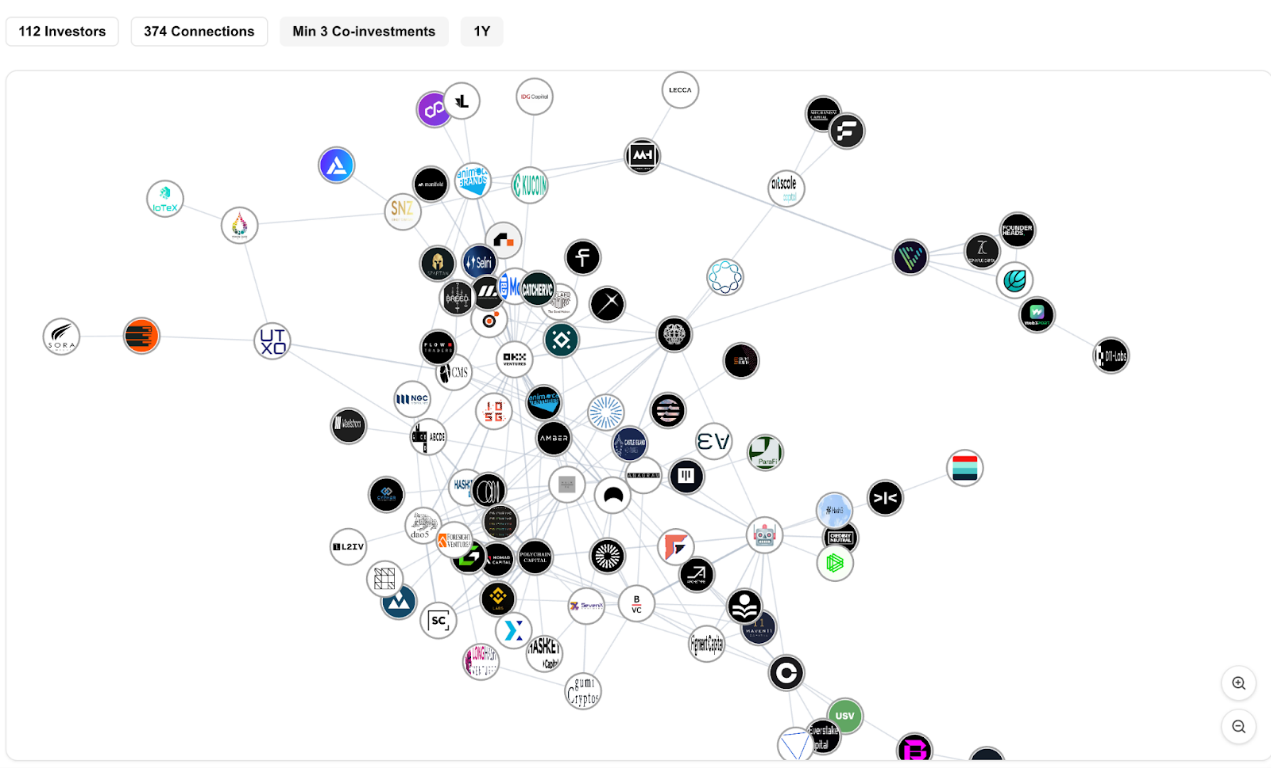

下圖更清晰地展現(xiàn)了市場未來走向。如果你是一位尋求 A 輪融資的創(chuàng)始人,投資金額超過 200 萬美元的基金池約有 50 家。參與此類輪次的投資者網(wǎng)絡(luò)約有 112 家基金。而且這些基金愈發(fā)趨于集中,更傾向于與特定的合作伙伴共同投資。

隨著時間的推移,基金似乎會形成共同投資的習(xí)慣。也就是說,投資某一實體的基金往往會引入另一家同行基金,要么是因為其技能互補(bǔ)(比如技術(shù)方面,或在市場推廣方面提供幫助),要么是基于合作伙伴關(guān)系。為了研究這些關(guān)系是如何運(yùn)作的,本文探索了過去一年基金之間的共同投資模式。

例如,在過去一年中:

Polychain 和 Nomad Capital 有 9 項共同投資。

Bankless 與 Robot Ventures 有 9 項共同投資。

幣安和 Polychain 有 7 項共同投資。

幣安與 HackVC 有著同樣多的共同投資項目。

同樣,OKX 和 Animoca 有 7 項共同投資。

大型基金對其共同投資者的要求越來越嚴(yán)格。

例如,去年在 Paradigm 投出的 10 筆投資中,Robot Ventures 參與了其中的三輪。

DragonFly 與 Robot Ventures 和 Founders Fund 共同參與了三輪投資,這三家機(jī)構(gòu)總共進(jìn)行了 13 次投資。

同樣,F(xiàn)ounders Fund 與 Dragonfly 共同投資了三次,占后者所投 9 個項目中的三分之一。

換言之,我們正在轉(zhuǎn)型到一個很少有基金進(jìn)行大額投資、共同投資者也越來越少的時代。而這些聯(lián)合投資者往往是一些成立時間長的知名機(jī)構(gòu)。

研究這些數(shù)據(jù)的另一種方法是分析最活躍投資者的行為。上面的矩陣考慮了自 2020 年以來投資數(shù)量最多的基金,以及它們之間的關(guān)系。你會注意到,加速器(如 Y Combinator 或 Outlier Venture)很少與交易所(如 Coinbase Ventures)進(jìn)行聯(lián)合投資。

另一方面,交易所通常有自己的偏好。例如,OKX Ventures 與 Animoca Brands 的聯(lián)合投資比例很高。Coinbase Ventures 與 Polychain 進(jìn)行了超 30 筆投資,與 Pantera 進(jìn)行了 24 筆投資。

可以看到的是三個結(jié)構(gòu)性問題:

盡管投資頻率很高,但加速器往往很少與交易所或大型基金進(jìn)行聯(lián)合投資。這可能是由于階段偏好所致。加速器傾向于在早期階段進(jìn)行投資,而大型基金和交易所都傾向于在成長階段進(jìn)行投資。

大型交易所往往對成長階段風(fēng)險基金有著強(qiáng)烈的偏好。目前,Pantera 和 Polychain 占據(jù)了主導(dǎo)地位。

交易所傾向于與當(dāng)?shù)氐膮⑴c者合作。OKX Ventures 和 Coinbase 在選擇共同投資對象時都表現(xiàn)出不同的偏好。這恰恰凸顯了當(dāng)今 Web3 資本配置的全球化特征。

那么,如果風(fēng)險基金正在聚集,那么下一筆邊際資本將從何而來?可以注意到一個有趣的模式:企業(yè)資本也有其自身的集群。例如,高盛在其發(fā)展歷程中曾與 PayPal Ventures 和 Kraken 共同進(jìn)行了兩輪投資。Coinbase Ventures 與 Polychain 進(jìn)行了 37 次共同投資,與 Pantera 進(jìn)行了 32 次,與 Electric Capital 進(jìn)行了 24 次共同投資。

與風(fēng)險資本不同,企業(yè)資金池通常面向具有可觀 PMF 的成長期企業(yè)。因此,在早期風(fēng)險融資出現(xiàn)下滑之際,這一資金池的表現(xiàn)還有待觀察。

幾年前,在閱讀了尼爾·弗格森的《廣場與塔樓》之后,便開始研究加密領(lǐng)域的關(guān)系網(wǎng)絡(luò)。這本書揭示了思想、產(chǎn)品甚至疾病的傳播如何與網(wǎng)絡(luò)相關(guān)聯(lián)。直到幾周前構(gòu)建了融資儀表板后,才意識到將加密領(lǐng)域中資金來源之間的聯(lián)系網(wǎng)絡(luò)實現(xiàn)可視化是可能的。

此類數(shù)據(jù)集和這些實體之間經(jīng)濟(jì)互動的性質(zhì)可以用來設(shè)計(并執(zhí)行)私有實體間的并購和代幣收購。這兩項工作都在內(nèi)部探索。它們也可以用于業(yè)務(wù)拓展和合作計劃。我們?nèi)栽谘芯咳绾巫屘囟ü灸軌蛟L問這些數(shù)據(jù)集。

回到剛才的話題。

關(guān)系網(wǎng)絡(luò)真的能幫助基金取得更好的業(yè)績嗎?

答案有點復(fù)雜。

基金選擇合適團(tuán)隊和提供足夠資金的能力,將比與其他基金的合作關(guān)系更加重要。然而,真正重要的是普通合伙人(GP)與其他共同投資者的個人關(guān)系。投資者不會與公司標(biāo)識分享交易,而是與人共享。當(dāng)合伙人更換基金時,這種聯(lián)系只會轉(zhuǎn)移到他們的新基金。

我對此有所預(yù)感,但缺乏驗證的手段。幸運(yùn)的是,2024 年有一篇論文研究了前 100 家風(fēng)投公司隨時間的表現(xiàn)。事實上,他們研究了 11084 家公司的 38000 輪融資,甚至將其細(xì)分為市場的季節(jié)性。他們論點的核心可以歸結(jié)為幾個事實。

過去的共同投資并不代表未來的合作。如果之前的投資失敗,基金可能會選擇不再與其他基金合作。例如,想想 FTX 倒閉時破裂的網(wǎng)絡(luò)。

在狂熱時期,由于基金希望更積極地部署資金,共同投資往往會增加。在狂熱時期,風(fēng)險投資家更多地依賴社交信號,而非盡職調(diào)查。在熊市期間,由于估值較低,基金會謹(jǐn)慎部署,而且通常單獨(dú)行動。

基金會根據(jù)互補(bǔ)的技能來選擇同行。因此,如果一輪融資中,投資者都專注于同一領(lǐng)域,那么通常會導(dǎo)致問題。

正如之前所說,最終,共同投資并非在基金層面發(fā)生,而是在合伙人層面。在個人職業(yè)生涯中,見過一些人在不同機(jī)構(gòu)之間跳槽。他們的目標(biāo)往往是與同一個人合作,而不論其加入的是哪家基金。在人工智能逐漸取代人類工作的時代,了解人際關(guān)系仍然是早期風(fēng)險投資的基礎(chǔ),這一點很有幫助。

在關(guān)于加密風(fēng)投網(wǎng)絡(luò)如何形成的研究中,還有很多工作要做。例如,很想研究流動性對沖基金在資本配置方面的偏好,或者后期部署是如何隨著市場季節(jié)性而演變。又或者并購和私募股權(quán)是如何融入其中的。答案或許就藏在現(xiàn)有的數(shù)據(jù)中,但這些都需要時間。

就像生活中的許多其他事情一樣,這將是一個持續(xù)的探索過程,一旦有所發(fā)現(xiàn),會及時傳達(dá)相關(guān)信息。