來源:Glassnode;編譯:白水,喜來順財經

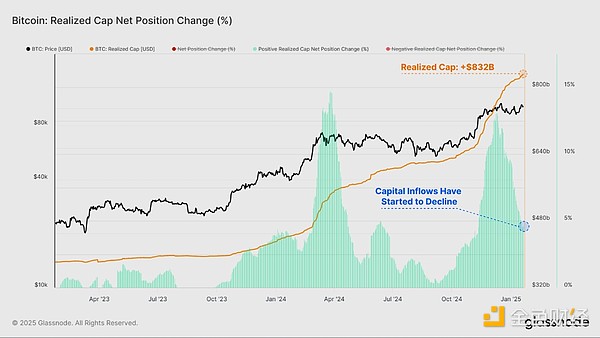

流入比特幣的資本仍為正數,盡管自首次達到 10 萬美元以來,流入規模有所下降。這凸顯了隨著市場接近短期平衡,賣方壓力正在下降的時期。

來自長期投資者的賣方壓力也有所下降,同時存入交易所待售的數量也有所下降。

幾項波動性指標正在收緊,市場交易價格處于歷史上較窄的 60 天價格區間內,這通常表明市場幾乎已準備好再次波動。

隨著價格達到 10 萬美元的水平,比特幣的凈資本流入激增,表明投資者正在鎖定可觀的利潤。隨著市場整合并適應新的價格區間,這些資本流入量已開始下降。

獲利回吐的放緩代表賣方力量的凈減少,因此需要更少的新資本來將價格維持在交易區間內。

目前,實際市值的交易價格為 8320 億美元,并以每月 386 億美元的速度增長。

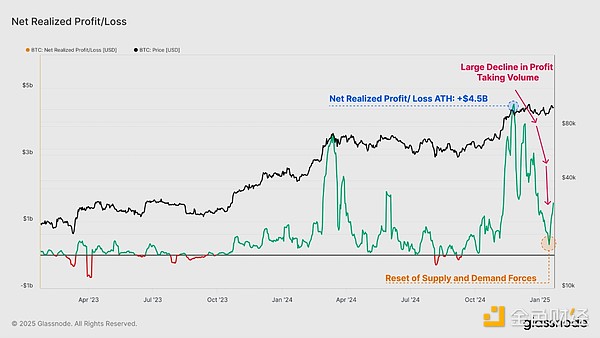

凈實現利潤/虧損指標是已實現市值的第一個導數,使我們能夠離散地觀察以美元計價的鏈上凈資本流動規模。

隨著市場消化獲利回吐分配壓力,已實現利潤和虧損量的平衡逐漸趨向中立位置。這表明供需力量正在重置,并且目前交易的大多數代幣相對于首次收購的價格并沒有鎖定較大的價值增量。

獲利回吐量在 2024 年 12 月達到 +45 億美元的峰值,現在已下降至 +3.167 億美元(-93%)。

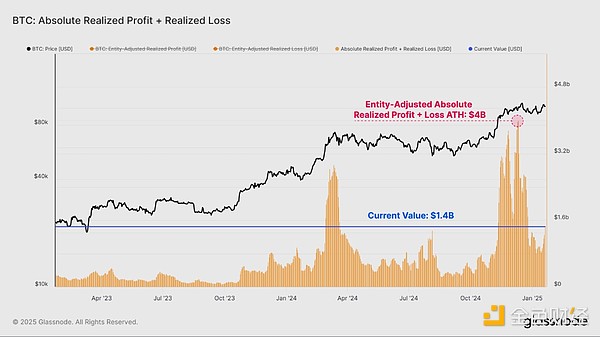

已實現利潤和已實現虧損(實體調整后)的絕對量是另一套工具,可幫助我們衡量流入和流出比特幣的資本方向和情緒。

當我們將已實現利潤和虧損加在一起時,我們可以看到,這一綜合指標已從 40 億美元的高點急劇下降至 14 億美元的值。盡管下降了 65%,但從歷史角度來看,當前價值仍然很高,突顯了牛市期間吸收這些資本的日常需求規模。

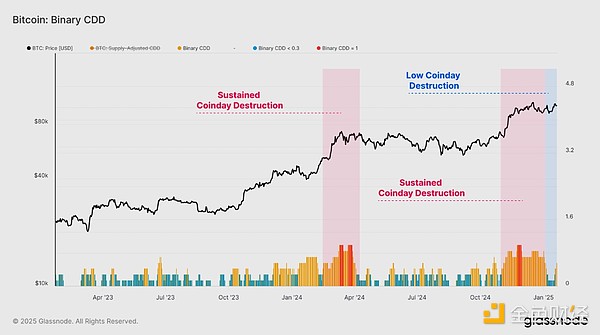

我們已經確定,整體賣方壓力明顯下降。我們可以使用 Coinday Destruction 等指標和交易所流入量來進一步研究這些動態,以確認這一觀點。

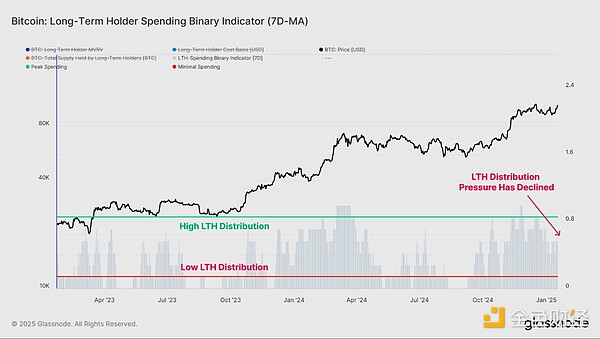

我們可以用來更好地描述投資者分配壓力的第一個工具是 Binary CDD 指標。該指標跟蹤整個市場的“持有時間”支出,跟蹤舊供應持有者何時交易越來越多的數量。

我們在 2024 年末和 1 月初看到了持續的嚴重 coinday 破壞期。最近幾周,隨著相對較輕的 coinday 破壞占據了主導地位,這一指標開始降溫。

這表明,大量計劃獲利的投資者可能已經在當前價格范圍內獲利了結。一般來說,這表明市場可能需要“轉向其他地方”以吸引和解鎖下一波供應。

長期持有者 (LTH) 二元支出指標是我們可以用來評估持續賣方壓力持續時間的另一個指標。此工具專門針對長期投資者。

與之前大量的獲利回吐量一致,我們可以看到,隨著市場在 12 月達到 10 萬美元,LTH 總供應量大幅下降。此后 LTH 供應量下降的速度已經停滯,表明最近幾周這種分配壓力有所減弱。

目前,LTH 總供應量開始顯示出回升的跡象,表明對于這一群體來說,積累和 HODLing 行為現在大于分配壓力。

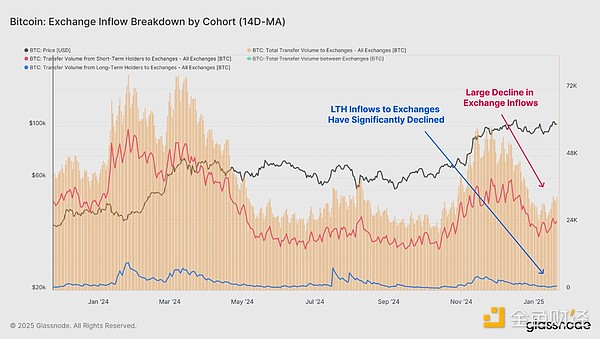

中心化交易所仍然是投機和交易的主要場所,每天處理數十億美元的資金流。交易所資金流入量已從 61 億美元的峰值大幅下降至 28 億美元(-54%),這凸顯了近期投機活動的大幅減少。

值得注意的是,LTH 流入交易所的資金量已從 12 月份的 5.269 億美元下降至目前的 9230 萬美元,存款量下降了 -83%。

這進一步支持了以下論點:長期投資者可能已在此價格范圍內完成大量獲利回吐。

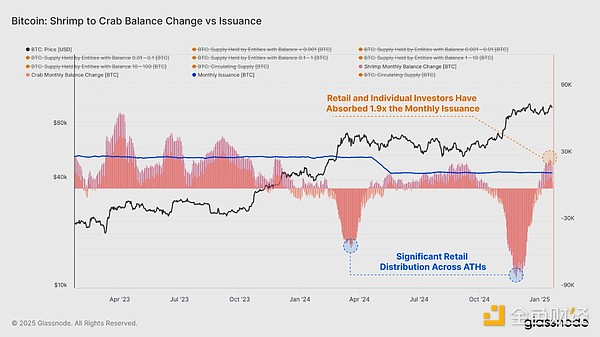

為了進一步分析供需平衡,我們可以比較不同群組的余額變化率,并將其標準化為 BTC 開采量。這提供了一個與每個群組理論上吸收的新發行量相比的相對衡量標準。

以蝦蟹群組(持有 <10 BTC)作為散戶和個人投資者的代表,我們注意到該群組在過去一個月吸收了約 +25.6k BTC。相比之下,礦工每月發行約 +13.6k BTC。

因此,這些散戶和個人持有者實際上吸收了通過初級生產進入市場的 1.9 倍新供應量。

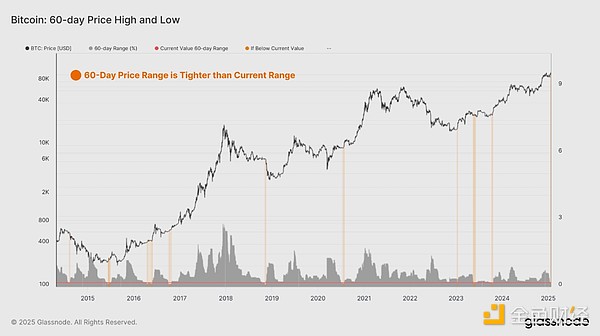

可以看出,兩種鏈上模型與歷史上較窄的 60 天價格區間之間存在很強的融合,使投資者能夠搶占波動加劇的局面。

通過測量過去 60 天內最高價和最低價之間的百分比范圍,我們可以看到市場波動隨時間的變化。下圖突出顯示了 60 天價格區間比當前交易區間更窄的時期。所有這些情況都發生在波動性大幅爆發之前,大多數發生在牛市初期,或熊市周期后期拋售之前。

在窄幅范圍內持續的橫向價格走勢允許很大一部分流通供應重新分配并集中在相對較高的成本基礎上。

實際供應密度指標量化了當前現貨價格在±15%價格變動范圍內的供應集中度。當供應高度集中在現貨價格附近時,價格的微小波動會顯著影響投資者的盈利能力,進而加劇市場波動。

在 12 月比特幣價格達到峰值后,它開始盤整,形成了密集的供應集中度,成本基礎接近現貨價格。目前,20% 的供應量位于現貨價格的±15% 范圍內。

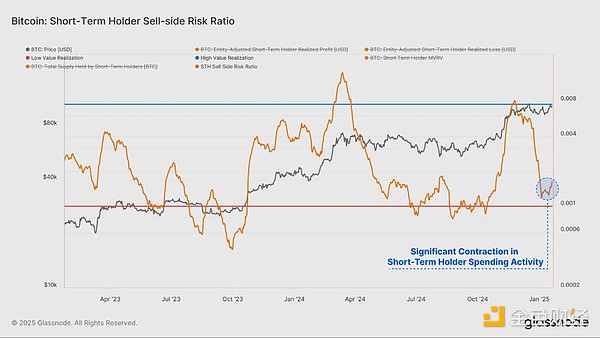

賣方風險比率從不同的角度描述了這一現象。該指標評估投資者鎖定的已實現利潤和損失總額相對于資產規模(通過已實現市值衡量)的比例。我們可以在以下框架下考慮這一指標:

高值表示投資者花費代幣時,相對于其成本基礎而言,盈利或虧損幅度很大。這種情況表明市場可能需要重新找到平衡,并且通常會在高波動性價格走勢之后出現。

低值表示大多數代幣的花費相對接近其盈虧平衡成本基礎,表明已達到一定程度的平衡。這種情況通常表示當前價格范圍內的“盈虧”已經耗盡,通常描述低波動性環境。

最近幾周,短期持有者的支出活動大幅收縮,導致賣方風險急劇下降。這通常意味著投資者計劃的所有獲利和虧損事件現在都已執行。它往往表明市場接近局部均衡,是下一波波動的前兆。

比特幣價格經歷了劇烈的盤中震蕩,先是飆升至 10.9 萬美元的新高,隨后暴跌,隨后穩定在 10 萬美元以上。美國總統就職典禮前和就職期間的宏觀背景充滿挑戰且不確定,加劇了市場猶豫不決的程度。

在本文中,我們評估并分析了爆炸性但搖擺不定的價格走勢之前的條件。我們提出了一個框架,利用鏈上交易量和資本流動的減少以及價格區間的收緊來識別即將發生波動的跡象。