作者?:@0xCryptoAndrew, @YihanYihan_W

Radiant Capital 是一個去中心化借貸協議,運行于多個鏈上,使用戶能夠存入任何主要的數字資產,并跨鏈借用其他平臺支持的資產。Radiant Capital 的跨鏈操作建立在 Layer Zero 和 Stargate 上,允許用戶跨鏈借貸、流動性挖礦。

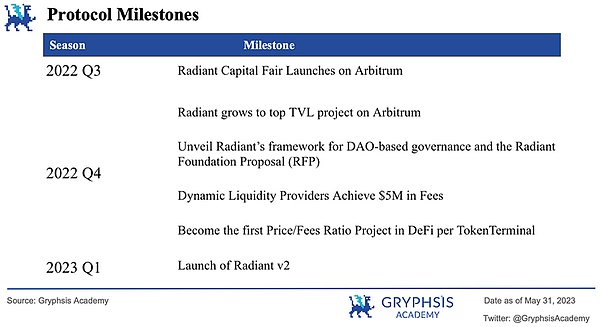

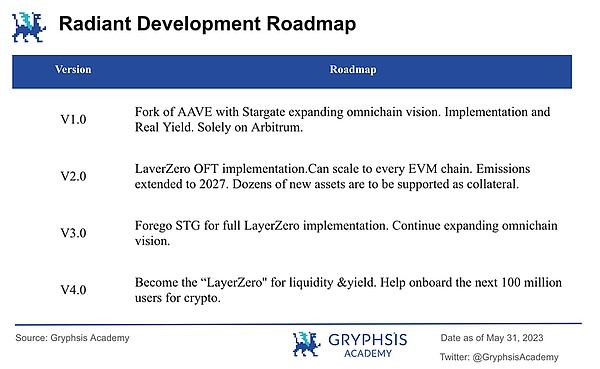

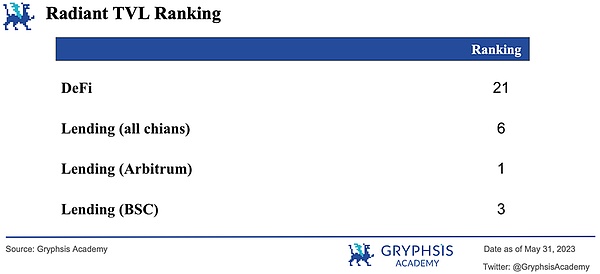

Radiant Capital 已經實現了里程碑式的成就,包括成為 Arbitrum 鏈上的最高 TVL 借貸項目,以及 Radiant Capital V2 版本的推出。當前的路線圖包括跨鏈清算功能、抽象化還款(在任何一條支持的鏈上一鍵還款)、抵押品擴展以及在更多鏈上的應用部署。

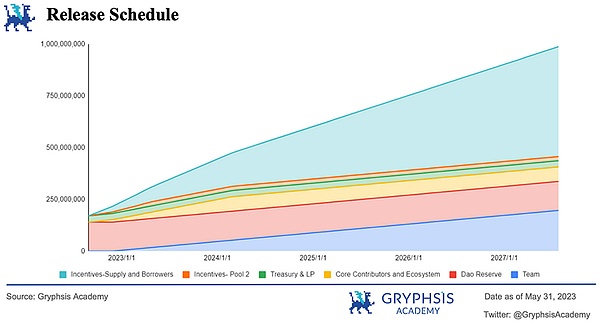

RDNT 代幣的總供應量為 10 億,分配給 Incentives, 團隊, reserves, contributors, treasury & LP,以及流動性提供者。所有代幣將在 2027 年 7 月前完全解鎖。

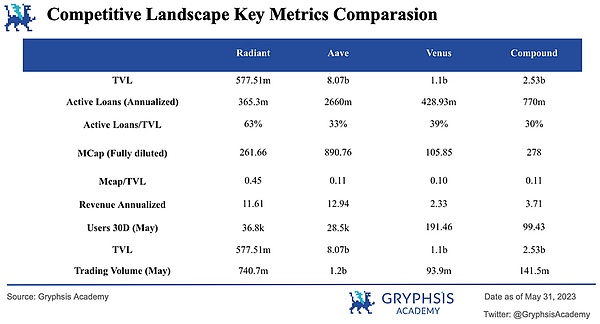

Radiant 的收益和交易量都有明顯的增長,表明該協議的應用需求不斷增加。Radiant 是 Arbitrum 鏈上的領軍者,有較高的 TVL 和較大的用戶群。Radiant 在 90 天的收入已經超過了 Aave 和 Compound,并且在 5 月的用戶參與度、累計用戶數(216,831)和交易量(7.407 億美元)方面表現優異。

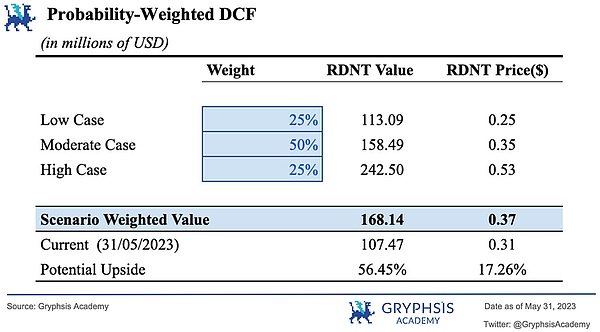

根據概率加權的 DCF 估值,預計 RDNT 的價值到 2023 年 12 月為 1.6814 億美元,每個代幣的價格為 0.37 美元。考慮到 P/TVL、P/E、P/S 比率和加權 DCF,綜合分析得出的價格范圍為 0.45 至 0.67 美元。當然,實際的代幣價格還取決于以后的市場條件和協議運行情況。

對 Radiant 的建議包括進一步整合 omnichain 解決方案,優化用戶體驗,多樣化抵押品類型,擴大業務線,并與其他 DeFi 協議整合,以創建一個全面的金融生態系統。

Radiant Capital 是一個建立在 LayerZero 上的去中心化跨鏈借貸協議。其旨在創建一個全鏈通用的貨幣市場,在該市場上,用戶可以將任何主要資產存入任何主要區塊鏈,并跨鏈借用各種支持的資產,從而消除了流動性孤島。

與大多數加密貨幣借貸平臺不同,Radiant Capital 不要求用戶選擇一個特定的鏈來工作,也不限制使用該鏈的特定代幣。相反,Radiant Capital 計劃將在大多數主要的區塊鏈上運作,使用戶更容易借入資產,并通過貢獻他們的資本用于借貸而產生回報。

Radiant Capital 通過其協議費用和相關活動產生實際收益。投資者可以將他們的資產存入平臺,并通過鎖定、 vesting 和借出其資產來獲得回報。通過借貸機制,用戶可以用他們的資產作為抵押品來提高其流動性。

總的來說,Radiant Capital 為去中心化的借貸提供了一個更靈活和包容的方法,使用戶更容易在多個鏈上獲得流動性,同時也為他們的資產賺取回報。隨著 Radiant Capital 繼續發展和擴大,它有可能成為跨鏈貨幣市場領域的領導者。

Radiant Capital 擁有一支由 14 人組成的團隊,其中成員曾就職于摩根士丹利、蘋果和谷歌等公司,他們從 2020 年夏季的早期就開始涉足 DeFi 領域,其中很多人早在 2015 年就開始接觸加密貨幣。

Radiant Capital 的最初創始人和開發者完全自資支持了該項目的發展。沒有私募、IDO 或風險投資參與該項目,這與無偏見的去中心化理念相一致。

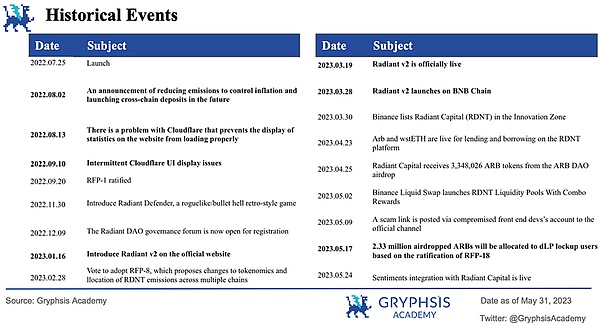

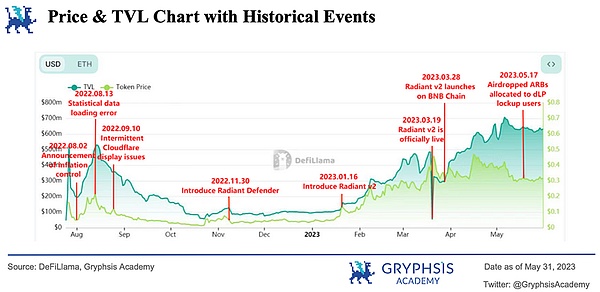

重大事件和公告一定程度上引發了去中心化借貸協議(如 Radiant Capital)價格和總鎖定價值(TVL)的波動。從圖表中我們可以看到,在 2022 年 8 月 2 日,當團隊宣布將控制代幣通脹的意圖后,RDNT 的價格和 TVL 都顯著上漲。

相反,當協議出現問題,比如統計數據加載錯誤和 UI 顯示問題發生時,用戶的信心可能會隨之下降,這導致了 RDNT 價格和 TVL 的下降。在 2023 年 1 月 16 日,團隊宣布未來將發布 Radiant v2,這被公眾視為積極的消息;幣價開始上漲(當然也受到了區塊鏈大盤行情的影響),而 TVL 也隨之翻了一番。

接著,當 Radiant v2 在 2023 年 3 月 19 日正式發布時,版本的轉換導致 TVL 暫時下降。然而,隨著 V2 版本的運行穩定,在接下來的幾天內 TVL 迅速恢復。在 3 月 28 日,Radiant v2 擴展到了 BNB 鏈,這次擴展帶來了巨大的流量,導致 TVL 在幾天內快速上升。

這啟發我們,項目的重大事件和公告,用戶情緒的變化,以及整體的市場條件可能影響去中心化協議的價格和 TVL,在投資操作中關注這些信息和指數是比較重要的。

Radiant Capital 的跨鏈操作使用了 Stargate 的穩定路由接口,并建立在 Layer Zero 上。Radiant Capital 允許用戶從主要的區塊鏈存入其資產,并讓其他用戶在沒有中間人的情況下借用這些資產。向平臺貢獻資金的人可以獲得較低風險的收益。

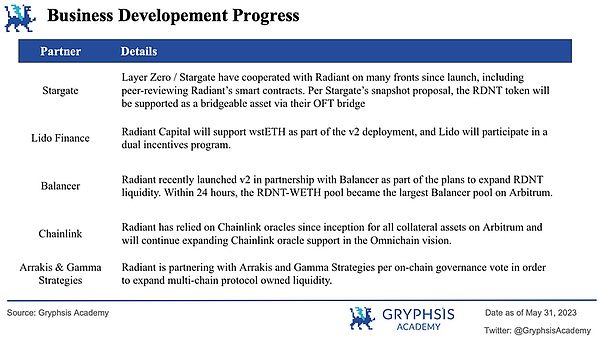

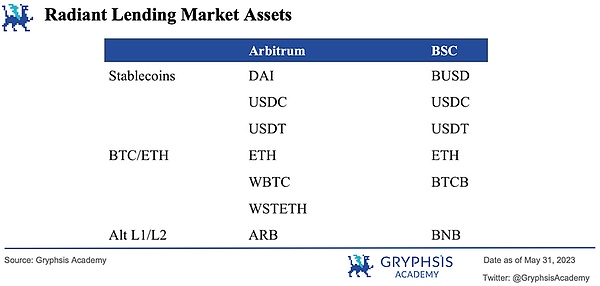

Radiant 借貸市場支持 Arbitrum 鏈和 BSC 智能鏈上的許多資產。在 Arbitrum 上,用戶可以存借 DAI、USDC 和 USDT 等穩定幣,或 ETH、WBTC 和 WSTETH 等主流加密貨幣,或 Layer2 代筆 ARB。在 BSC 鏈上,支持的資產包括穩定幣 BUSD、USDC 和 USDT,以及主流加密貨幣 ETH 和 BTCB,其他類代幣包括 BNB。用戶可以跨鏈存借, 深度參與 Radiant 借貸市場。

Radiant UI

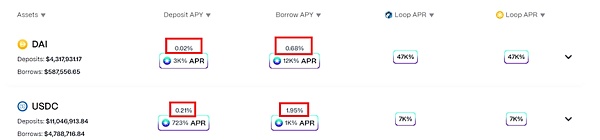

Radiant 市場上提供了兩種利率,如圖所示,紅色是指市場向用戶借出和借入的 APY,以基礎資產計算,紫色框 APR 是指 Radiant 原生實用代幣 $RDNT 的獎勵,Radiant 給提供流動性的用戶和借款用戶發放 $RDNT 所形成的年利率。目前,較高的借款利率通過高額的 $RDNT 獎勵得到補償,從而吸引了許多用戶。

存款: 在 Radiant 借貸池中存款,賺取利息,并通過 $RDNT 收益獲得額外的價值。存款可以用作抵押品,并且存款人可以將其資產提取到指定的鏈上。rTokens 是帶息代幣,例如 rUSDC,在存款和提款時被鑄造和銷毀。利息將直接分配給 rTokens 持有人。

貸款: Radiant 通過借貸為用戶增加效用。不想出售資產的用戶可以用他們的資產抵押貸款,以獲得額外的流動性。借款人需要向 Radiant DAO 和流動性提供者支付貸款費用和利息。健康系數低于 1 的借款人將引起清算。

清算: Radiant 的清算程序保證借款人的債務不低于抵押品的價值。當借款人的健康因素降至 1 或以下時,他們就會被清算。清算的總體懲罰系數是 15%。

循環貸與鎖定:循環與鎖定功能使得健康系數大于 1.11 的用戶能夠通過自動進行多次存款和借款循環來增加其抵押品價值。該功能還會自動借入 ETH 并將其轉入鎖定的 dLP 倉位以滿足激活 RDNT 發放的 5% dLP 要求。一鍵循環(1-Click Loop)提供給用戶一種更簡單的方式來逐步增加流動性,并以最高 5 倍杠桿實現更高的收益。

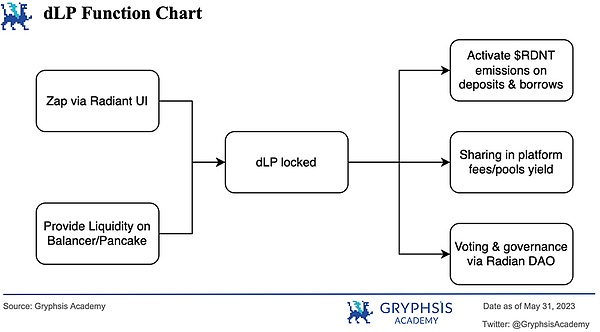

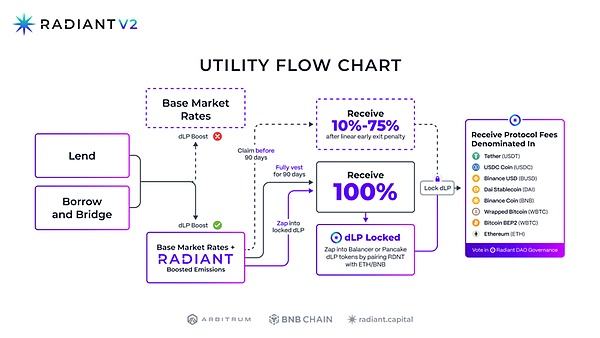

Radiant Capital 的投資者可以通過鎖定和 vesting RDNT 代幣來獲得收益。動態流動性提供者(dLPs)是 RDNT 流動性提供代幣。Radiant 允許用戶使用 zap 功能來提供流動性。

現有有 dLP 兩種形式的交易對:

Arbitrum: Balancer 80/20 composition (80% RDNT & 20% ETH)

BSC: Pancakeswap 50/50 (50% RDNT & 50% BNB)

鎖定的 dLP 通過 rTokens(計息代幣)分配獲取平臺收入,用戶可以提取收入或將收入作為抵押品。平臺根據 dlp 持有份額確定支付利息和清算費用的分成。用戶必須至少鎖定以美元計價的存款價值的 5% 的 dLP 才能有資格在借款和存款上獲得 RDNT 獎勵發放。

最近 RDNT 的 vesting 鎖定期已從 28 天提高到 90 天,對早期退出有懲罰費用,早期退出用戶可以獲得 RDNT 獎勵的 10% 到 75%。$RDNT 的發放激勵了生態系統參與者作為動態流動性提供者(dLP)向平臺提供效用。

RDNT OFT Bridge: $RDNT 是是一種 OFT-20 代幣。Layer Zero Labs的全鏈通用可替代令牌(OFT)互操作解決方案實現了原生跨鏈的代幣轉移。OFT 允許在多個區塊鏈之間進行組合,不再有碎片化的流動性、智能合約或最終性風險,也規避了報專代幣的托管風險。

Radiant-Stargate Bridge: Radiant Capital 通過Stargate 路由器提供用戶借貸和橋接功能。基于 Layer Zero 的 Delta (?) 算法的橋接器使得原始資產可以在統一的流動性池之間轉移。

Radiant V1 允許用戶在根鏈(Arbitrum)上存入資產,并從 Stargate Finance 支持的任何 EVM 鏈上借入資產。Radiant V2 支持在 Arbitrum 和 BSC 鏈上存入資產,并可以借入到 Stargate Finance 支持的任何 EVM 鏈上。Radiant 目前正在進行開發測試,并計劃在不久的將來提供完整的全鏈存款和借款功能。

Radiant app 的主要功能是 Zap(鎖定 dLP)和借貸。

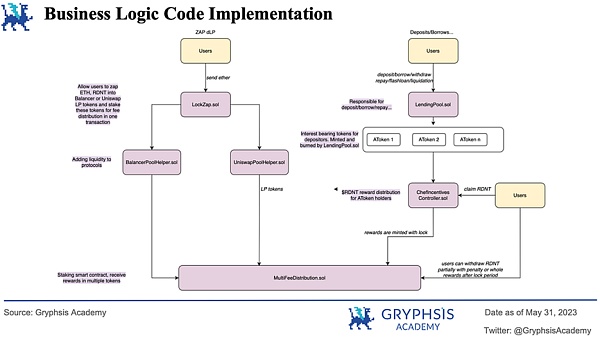

用戶 zap dLP 代幣而使其存入 Balancer 或 Uniswap,并通過 MultiFeeDesitrbutions.sol 獲得相應的質押獎勵。

用戶與名為 LendingPool.sol 的借貸池進行互動,如存款、借款、取款、還款、閃電貸款和清算,互動操作燃燒 / 鑄造 ATokens。ChefIncentiveController.sol 計算用戶的余額和獎勵,而 MultiFeeDistribution.sol 將獎勵分配給用戶。

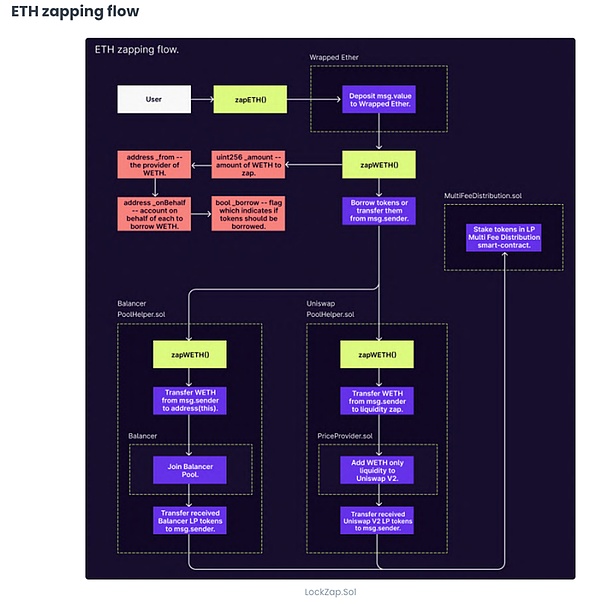

以下是 Zapping 和一鍵循環流程的詳細信息。如果只提供了一種類型的加密資產,系統會自動借入另一種資產并與其配對到 Uniswap 或 Balancer 池中。

Source: Radiant Capital

Radiant 與 LayerZero 連接,并利用 Stargate 可靠的路由器接口,這樣用戶就有能力在 Arbitrum 上存入任一代幣并在同一鏈上借入,或者通過單一接口借入并轉移到另一鏈上。

LayerZero:?

LayerZero 是一個全能鏈,使不同的區塊鏈網絡能夠相互溝通和無縫操作。Radiant Capital 通過基于 LayerZero 的貨幣市場來實現其目標,即支持各種數字資產的快速和安全交易。

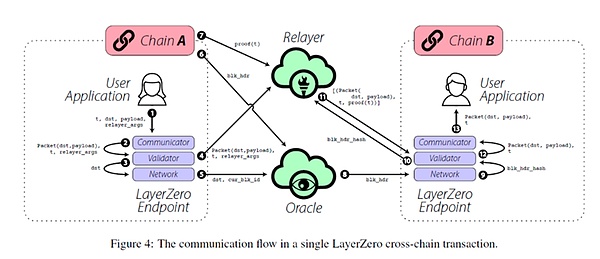

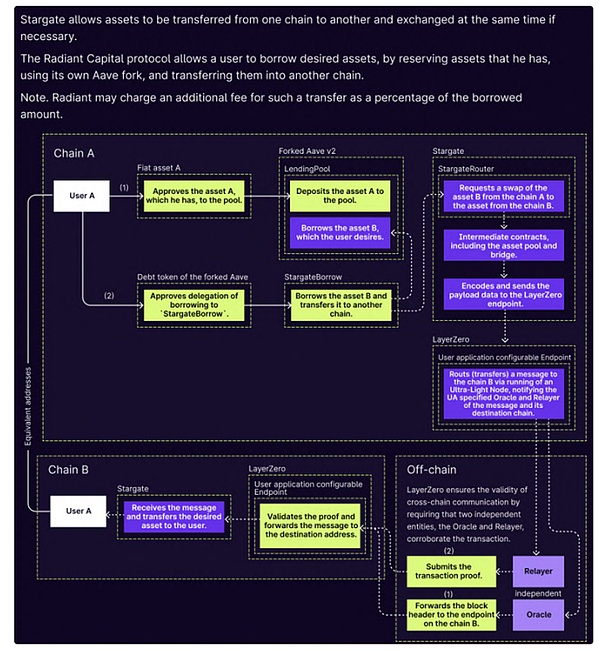

LayerZero 通過在不同的鏈上部a署 LayerZero 端點來實現跨鏈通信,促進消息通過 Relayers 和 Oracles 傳輸。當一個用戶應用(UA)從鏈 A 向鏈 B 發送消息時,它將通過鏈 A 的端點,通知指定的 Oracle 和 Relayer。Oracle 將區塊頭發送到 B 鏈的端點,而 Relayer 提交交易證明。一旦在目的鏈上得到驗證,消息就會被轉發到預定地址。總之,Oracle 在鏈 A 上驗證消息,而 Relayer 檢查交易證明,確保當 Oracle 和 Relayer 都有相同的消息時,成功地從鏈 A 提交到鏈 B。

?Source: Blocktempo

Stargate:?

Stargate 橋利用跨鏈共享的統一流動性池,確保充足的流動性,防止交易逆轉,并確保即時的最終性。以?算法作為支撐,自動重新平衡流動性池以支持?橋梁。

例如,當在 Polygon 上將以太坊中的 USDT 與 USDC 進行兌換時,用戶將 USDT 存入以太坊上的單一 USDT 流動性池,并從 Polygon 上的單一 USDC 流動性池中收到 USDC。?算法無縫地在各個鏈上重新平衡這兩個池子,以保持存入和提取的金額之間的平衡。Stargate 通過為所有支持的鏈上的每一項資產采用單一的、統一流動性池,避免了為每個跨鏈連接維護單獨的流動性池。

Source: Consensys

Radiant 整合:?

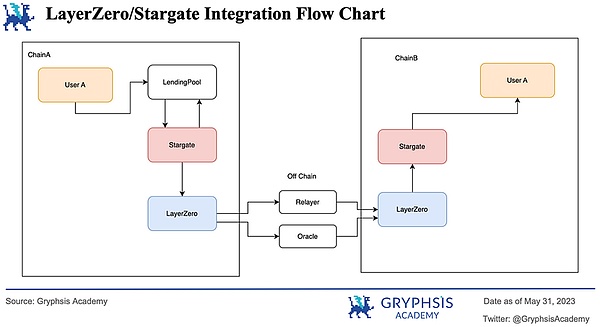

下面是一個簡化的流程圖,說明資產是如何通過 LayerZero 和 Stargate 進行跨鏈借貸的。

用戶發起借貸或存款,并與借貸池進行互動。當資產被跨鏈借入時,StargateBorrow 被調用,并在 Stargate 的統一流動性池中儲備資產。Stargate 通過 LayerZero Endpoints 跨鏈發送消息,鏈外的 Oracle(預言機)和 Relayer(中繼器)驗證這些消息。下面是一個詳細的流程圖:

Source: Radiant Capital

借貸行業是去中心化金融(DeFi)領域的一個重要組成部分,其總價值鎖定(TVL)在 DEXes(去中心化交易所行業)和 Liquid Staking(流動性質押)行業之后,位列第三。借貸類的競爭非常激烈,有 200 多個協議在爭奪市場份額。目前,頂級借貸協議包括 AAVE、JustLend、Compound、Venus、Morpho 和 Radiant。

Radiant 在 Arbitrum 和 BSC 智能鏈生態系統中脫穎而出,成為一個領先的參與者。Radiant 去年登陸了 Arbitrum 鏈,在 Arbitrum 鏈上的 TVL 已經超過了 AAVE。在 BSC 鏈上,Radiant 于 2023 年 3 月上線,并迅速在 TVL 方面升至第三位。這些成就凸顯了 Radiant 在兩個平臺上的強勁表現和在借貸領域日益突出的地位。

Radiant 是第一個建立在 Layer Zero 之上的全鏈借貸和閃電貸協議。在目前的市場上,跨鏈借貸的競爭對手較少。Radiant 在跨鏈借貸領域中占據領先地位。隨著未來對更多鏈和資產的支持,Radiant 有可能獲得更多的流動性和用戶。

正如前文所提到的,Radiant 與其他借貸協議的不同之處在于,它允許用戶在一個鏈上存入抵押品,并在另一個鏈上進行借貸。Radiant 的跨鏈功能是通過 Stargate 的跨鏈路由器實現的。它允許用戶在 Arbitrum 上存入資產,并在任何 Stargate 支持的 EVM 鏈上借款。

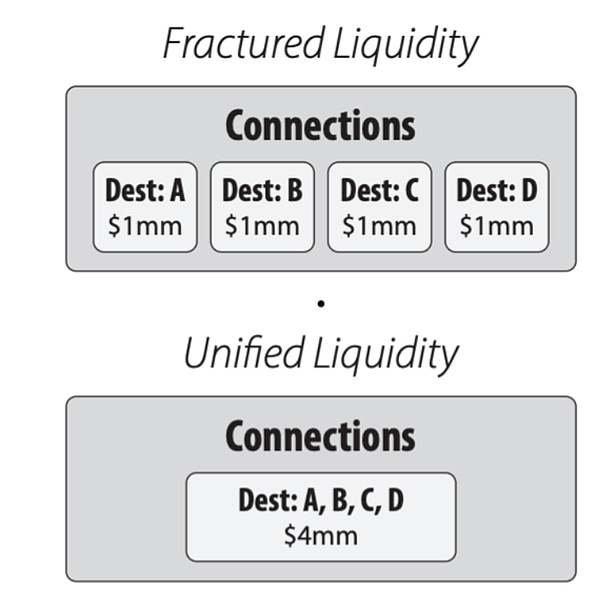

相比之下,AAVE 的資產目前不能在不同鏈上相互借貸,導致流動性零散,資產利用率有限。Layer 2 的蓬勃發展為跨鏈資產互動帶來了不可或缺的需求。Radiant 使用 LayerZero 的 Omnichain 技術來建立其全鏈之間的互操作性,對不同鏈之間流動性分散問題的一個很好的解決方案。

Radiant Capital 在去中心化借貸市場中持有相對的流動性。它的 dLP "動態流動性提供機制"根據提供的流動性比例動態調整他們的挖礦增量獎勵,這激勵了該平臺的貸款人和借款人。這可以鎖定市場中一定數量的 RDNT,并增強流動性,實現長期發展。此外,Radiant Capital 在全鏈借貸方面具有先發優勢,這是其他借貸協議(例如 AAVE)在短時間內無法模仿和超越的。

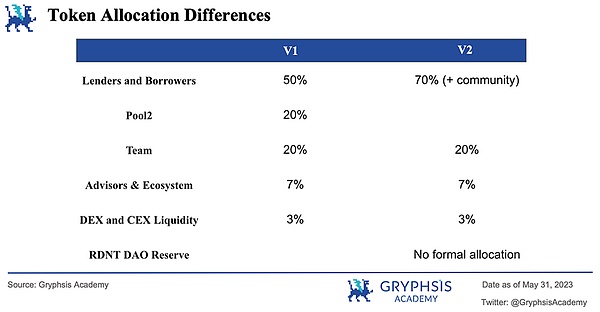

RDNT 的代幣總供應量為 1,000,000,000 枚。

54% 作為供應商和借款人的激勵,在五年內釋放。

20% 分配給團隊,三個月分五年釋放(其中有 10% 在協議產生時被鎖定,在三個月后解鎖)。

14% 分配給 Radiant DAO 儲備

7% 分配給核心貢獻者和顧問,在一年半內釋放

3% 保留給 Treasury & LP

2% 分配給 2022 年 8 月 3 日到 2023 年 3 月 17 日之間的 Pool 2 流動性提供者,根據 RFP-8 治理提案的批準,這部分目前已被棄用。

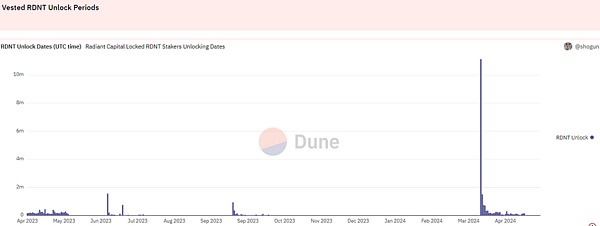

上圖是 RDNT 代幣發行后的解鎖時間表,2022 年 7 月 24 日,Radiant 生態系統種發生了重大的代幣解鎖和分配。Treasury 解鎖了 3000 萬 RDNT 代幣,而 DAO reserve 解鎖了 1.4 億 RDNT 代幣。其次,7000 萬 RDNT 代幣被分配給核心貢獻者和顧問,在 18 個月內逐步釋放。

此外,5.4 億 RDNT 代幣被分配給供應和借款人激勵,在 60 個月內釋放。Pool 2 獲得了 2000 萬 RDNT 代幣激勵,預計將在 8 個月內釋放。目前剩余的鎖定代幣在未來將逐步釋放,直到 2027 年 7 月全部解鎖。

這些解鎖和分配塑造了 RDNT 代幣分配模型,激勵了參與者,并影響了 Radiant 生態系統內的流動性,確保代幣合理分配和可持續增長。這種分階段的方法與項目的長期愿景相一致,促進了代幣持有人和生態系統參與者的穩定性和規劃。

下面的圖表清楚地顯示了目前 vested 的解鎖 RDNT 代幣的時間。在 2024 年 3 月,超過 1000 萬枚 RDNT 將被解鎖。這一解鎖事件可能會影響代幣的流通,并在此期間對市場動態產生一定影響。投資者應注意這樣的里程碑事件,并考慮對 RDNT 代幣的價值和交易的潛在影響。

Source: Dune Analytics (@shogun)

Radiant v1 的設計:

所有的代幣釋放都被引向 RDNT 在 Arbitrum 的首次部署。

Radiant v2 的擬議設計:

Total Max Emissions 代表在特定月份分配給所有 Radiant 部署的總釋放量;最大總排放量將按照擬議的時間表運行,于 2027 年 7 月結束。在每個月末,DAO 將對每個鏈上的總鎖定價值(TVL)進行回顧,并為下個月相應地分配釋放量。例如,在三月底,如果 Arbitrum 鏈的 Radiant 總鎖定價值占比為 30%,BNB 鏈為 30%,Eth Mainnet 為 20%,那么隨后一個月這三個鏈的釋放量應該分配為 30%/30%/20%。

在該項目啟動時,100% 的代幣釋放被引導到了 Arbitrum Radiant 市場上;在 BSC Chain 上啟動后,提案中建議第 1 個月 50% 的釋放被引導到 BNB Chain。這是一個簡單的方法,更復雜的想法(例如,每個鏈、每個市場的衡量標準,基于產生的協議費用的分配)應繼續討論并帶到后續的提案中。

RFP 的這一部分可以根據 DAO 利益相關者產生的后續提案進行更新。這是一個可預測和公式化的方法,可以在短期內給予透明度。根據Governance Proposal RFP-4的投票結果,$RDNT 的釋放規則激勵了生態系統參與者作為動態流動性提供者(dLP)向平臺提供效用。因為只有鎖定了 dLP(流動性代幣)的用戶才會激活其存款或借貸的 RDNT 代幣釋放獎勵資格。

鑒于 Radiant 的跨鏈愿景以及從單邊鎖定到 LP 鎖定的轉變,這使得 Radiant 能夠更合理地規劃長期的未來,并為更多的鏈式部署提供了可能。

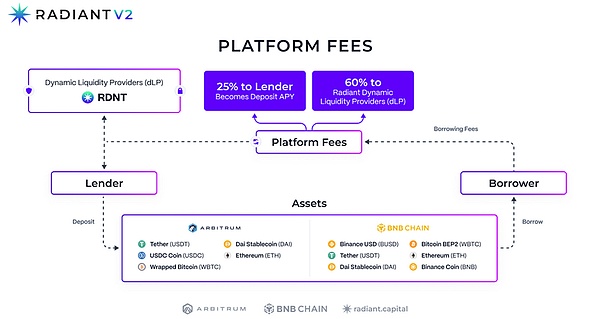

該合約的收入主要來自于借款利息和貸款費用。這個過程涉及到貸款人將其資產存入平臺,然后由抵押物的借款人進行借款。借款人需要支付借款費用以獲取貸款。

如果借款人未按約定的條款和條件償還貸款,則作為抵押品的資產可能會被清算。平臺隨后從這些交易中收取費用,并將獎勵分配給出借人和動態流動性提供者。這種收入模型激勵了用戶參與度,并為平臺及其參與者提供了一個創收機制。

借款利息,利率根據流動資金動態變化

清算費用

提前退出罰金

Revenue & Fee Path, Source: Radiant Capital

最低 5% 的存款 dLP 來為借款人 / 貸款人激活 RDNT 代幣釋放,這是除基本市場利率之外的附加價值

dLP lockers(鎖定 RDNT 流動性)賺取 60% 的平臺費用

RDNT 持有人還可以參與 DAO 治理

Utility Flow Chart, Source: Radiant Capital

可持續性是 Radiant DAO 的一個重要關鍵績效指標,因此,該協議實施了動態流動性(dLP)機制,該機制只允許將獎勵的 RDNT 代幣和平臺費用分配給動態流動性提供方(dLP)。正如上文所說,dLP 機制與 Radiant v1 相比是一個很好的改進。它激勵用戶為 $RDNT 提供了流動性,90 天的鎖定期后才可以完全獲得 RDNT 代幣釋放激勵,而提前退出將受到懲罰,這種懲罰機制可以降低該代幣的拋售壓力。

Radiant 在 Arbitrum 鏈上擁有最高的 TVL。由于其易于使用的鎖定和循環功能以及高度激勵獎勵,Radiant TVL 相對于其他類似市值的借貸協議更高。然而,它的 MCap/TVL 比率高于其同行,表明其現在的估值略高。

自 V1 推出以來,在 2022 年第三季度和 1 月的 Arbitrum 熱潮中出現了兩波用戶激增,但在 Radiant V2 推出后,用戶沒有明顯上升。目前的累計用戶為 216,831 人,日活躍用戶為 4,750 人。

Source: Dune Analytics (@defimochi)

$RDNT 發放激勵了借方和貸方的交易量,反映出該平臺推動參與度和活動性的能力。5 月份的交易量為 7.407 億美元,Radiant Capital 交易量超過了市值相近的借貸協議,表明 Radiant 有效地吸引了用戶,激發了大量的交易活動。

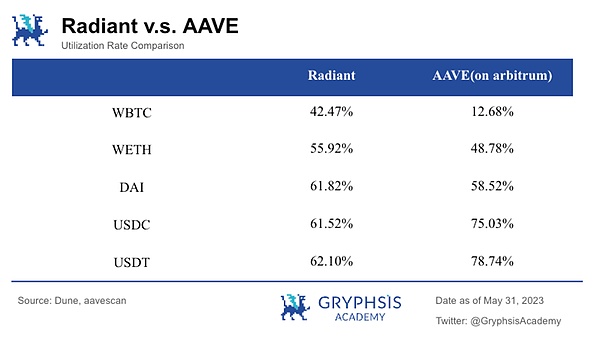

總利用率約為 60%,相對高于同類借貸協議。$RDNT 獎勵和循環與鎖定的簡易用戶界面提高了資產的利用率。細分到每個資產,Radiant 在穩定幣方面的利用率與 AAVE 相似,但在 wbtc 和 weth 方面的利用率更高。

Radiant 于 3 月 27 日在 Binance Smart Chain(BSC 鏈 ) 上推出,鎖定資金超過 3300 萬美元。下圖中的綠色區域顯示了 RDNT 自 3 月 27 日以來從 BSC 鏈上獲得的收入,紫色部分顯示了 RDNT 從 ARB 鏈上獲得的收入。很明顯,從 4 月中旬開始,RDNT 從 BSC 鏈獲得的收入比從 ARB 鏈獲得的收入多。在過去 90 天里,收入增加了 115.9%,實現了收入的大幅增長。在 90 天的收入方面甚至超過了 Aave 和 Compound 等使之更大的知名協議。這表明,Radiant 正在經歷快速擴張,并在行業內獲得牽引力。

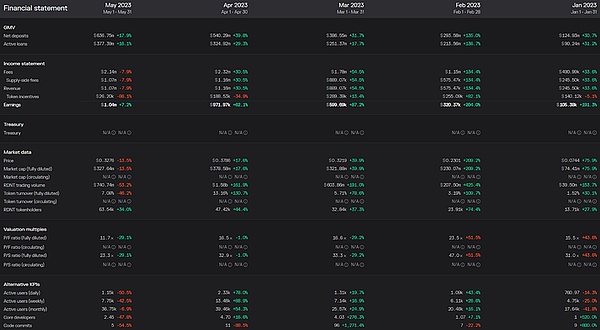

Source: Token Terminal

根據財務報告的統計,在過去的幾個月里,RDNT 的收入和交易量都有顯著增長。在 1 月和 5 月,RDNT 的收入分別為 105.38 千美元和 104 萬美元,增幅為 886.90%。1 月和 5 月,RDNT 的交易量為 3950 萬美元和 74074 萬美元,這表明 RDNT 的業績正在迅速提高。收入和交易量的增加表明表明該協議的需求不斷增大。

截至 2023 年 5 月 31 日,該平臺的活躍貸款為 3.7739 億美元,凈存款為 6.3675 億美元。凈存款總額 6.3675 億美元表明平臺擁有大量的流動性,這是維持用戶信任的重要因素,確保平臺能夠滿足用戶的借貸活動需求。

此外,3.7739 億美元的活躍貸款意味著用戶對平臺的參與度很高,這對平臺的增長前景也是一個積極的信號。此外,穩健的借貸比率表明該平臺正在有效管理其借貸活動,并在借貸之間保持健康的平衡。

Source: Token Terminal (Date as of May 31, 2023)?

總的來說,財務報表顯示,RDNT 的財務狀況較好,具備繼續擴大用戶群體和拓展去中心化借貸市場服務的良好基礎。

Layer2 的繁榮推動了 RDNT 協議的發展。隨著越來越多的用戶和交易遷移到 Layer2,對 RDNT 去中心化借貸服務的需求將增加。Radiant 計劃在以太坊和 zkSync 上推出也表明了它對抓住這一增長市場的承諾。

Radiant 是第一個功能性跨鏈借貸市場,鑒于跨鏈橋盜竊和黑客事件的頻繁發生,跨鏈借貸提供了一種有前景的替代方案,可以緩解對傳統跨鏈橋梁的需求。如果協議成功實現全面跨鏈借貸,將增強 RDNT 的實用性和需求,最終推動其價格上漲。Radiant 處于跨鏈借貸市場最前沿,有可能重塑跨鏈交易并鞏固 Radiant 的價值主張。

用戶在熊市中通過跨鏈借出 / 借入賺取低風險的被動收入。

代幣設計 V2 的代幣經濟模型提升了激勵價值,將 RDNT 發行分配給長期的協議用戶,促進其可持續性。"5% 鎖定 dlp"的門檻激勵用戶購買 RDNT 并重新鎖定更多的 LP 以保持在最低閾值以上。

Radiant 計劃向長期的 dlp 持有者空投 $ARB。此外,還有 LayerZero 和 ZKSync 的敘述吸引用戶到 Radiant 平臺來獲得潛在的空投。

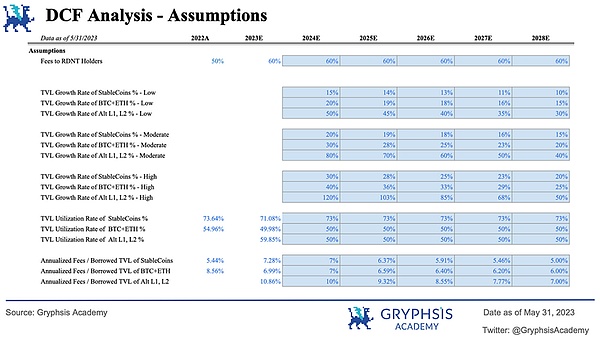

我們的估值是基于 DCF 分析和可比分析方法,這兩種方法在我們的估值模型( Radiant Capital Valuation Model - Gryphsis Academy )中都可以相應調整。以下是估值方法的細節描述和解釋。

折現現金流(DCF)是一種估值方法,用于根據資產的預期未來現金流來估計其價值。其原理是,一項投資今天的價值必須等于它在未來產生的現金。我們的模型使用 5 年的預測期,并對此后的任何現金流用估計的終值進行核算。

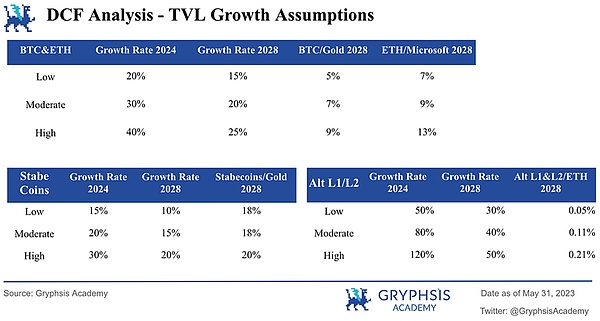

協議總鎖定價值(TVL)增長率:我們將可供借貸的資產分為三類:BTC 和 ETH、穩定幣、L1 和 L2 替代型資產,并假設每個資產類別在低、中、高三種情景下的增長率。

我們使用過去五年的歷史年增長率來預測微軟和黃金的市值,并將以太坊市值作為微軟市值的百分比,比特幣市值作為黃金市值的百分比,用以證明高中低三種情景下的增長率估計是否合理。我們假增長率是線性遞減的。

自從 Radiant 自支持 BSC,并在市場中提供 BNB 借貸將,Alt L1/L2 資產的 TVL 在接下來的一個月內增長了 231.53%。相比于穩定幣和 BTC/ETH,因此假設 L1 和 L2 替代型資產具有較高的增長率是合理的。

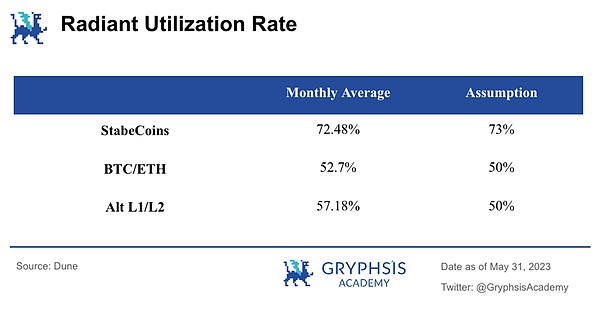

利用率:在 Radiant v1 和 Radiant v2 中,資產利用率保持在相似的水平。我們將平均數四舍五入,選擇穩定幣的利用率為 73%,將 BTC、ETH、Alt L1 和 L2 的估計利用率降低到 50%,以容納市場的不確定性因素。

年化費用 / 借貸資產: 我們將該比率與 AAVE(相對成熟的借貸協議)進行了比較,并計算了兩個協議的平均年化費用 / 借貸資產。我們將這一費率與當前 Radiant 的年費率進行比較,并選擇兩個費率中的最小值作為 2028 年的最后一年費率。其余年份的比例通過線性增加到最后一年的利率來計算。

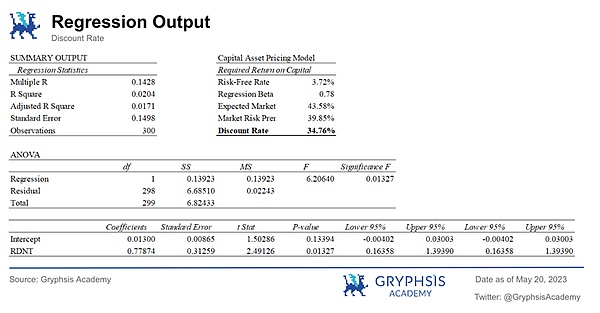

貼現率: 我們使用 10 年期美國國債作為無風險利率,使用 BTC 作為市場基準。β值是由 RNDT 收益作為 BTC 收益的函數的回歸模型所得。回歸分析基于從 RDNT IDO 日,即 2022 年 7 月 22 日開始的數據。資本資產定價模型(CAMP)計算出資本成本率為 35%。回歸分析顯示比特幣收益顯著預測 RDNT 價格,但模型只能解釋總方差的 1.7% 因此,我們選擇 35% 作為折現率,這與風險投資基金的平均回報率 30% 相似。

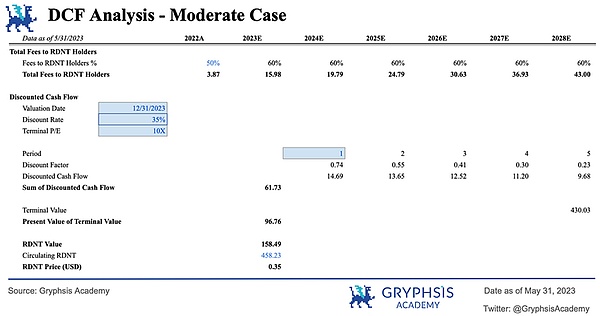

終值市盈率:假設退出 PE 倍數為 10 倍,用于 2028 年預測的自由現金流,這與公開上市的貸款協議的市盈率相一致。

中等情況下的結果如下圖所示。在這種情況下,RDNT 價格預計為 0.35 美元,2023 年 12 月 31 日的估值為 1.5849 億美元。

我們分別分配給低和高情景 25% 的概率,中等情景分配了 50% 的概率。經計算,RDNT 價格的概率加權 DCF 估值為 0.37 美元,協議的估值為 1.6814 億美元。2023 年 5 月 31 日的 RDNT 價格為 0.31 美元,有 17.26% 的潛在上漲空間。

可比分析是一種常用的估值方法,通過與同行業的相似企業進行比較來進行估值。其基本假設是,相似的企業應該具有類似的估值倍數,如市銷率(P/S)和市盈率(P/E)。

當然,需要申明的是,用這種估值方法在去中心化金融領域對這些借貸協議進行估值時可能存在一定的局限性,因為可靠的銷售收入數據可能是無法得到的。?

在進行可比性分析時,選擇在行業、商業模式、風險狀況和市場動態方面盡可能相似的企業至關重要。通過確保這些方面的可比性,外部因素的影響就會減少,從而使我們能夠關注被分析企業的內在價值驅動力。

如果我們選擇的可比公司屬于去中心化借貸行業,并且與 RDNT 有類似的業務性質和風險情況,這可以增強比較分析的有效性。通過將去中心化交易所(DEX)行業內的借貸協議作為可比協議,可以解決不同行業之間不同市場風險的問題。

由于這四個可比項目都屬于去中心化金融市場內的 DEX 借貸行業,可以合理地假設它們面臨著類似的市場風險。

市值 / 總鎖定價值比率 (Fully Diluted Valuation / TVL Ratio):?

該比率通過將市值與總鎖定價值(TVL)相比,反映市場對協議價值的情緒和看法。它提供了投資者對該協議的資產和經濟活動而產生的相應估值的見解。其次,TVL 代表了鎖定資產的總價值,用市值除以 TVL,可以給出協議在吸引和保留資產方面與市值相比的效率指標。較低的 P/TVL 比率表明潛在的低估和較強勁的增長前景。考慮到這些因素,P/TVL 比率可以成為匡算 DeFi 借貸協議估值的相關且有用的可比乘數。

市盈率 (Price/Earnings Ratio):?

市盈率通過考慮價格與收益之間的關系,來幫助投資者評估市場對去中心化借貸協議的估值是否合理,或者與其盈利潛力相比是被高估還是被低估,這可以幫助識別潛在的投資機會或風險。

市銷率(Price/Sales Ratio):

市銷率常用于根據收入來評估傳統公司的估值。對于去中心化借貸協議,協議費用(在傳統公司中稱為“銷售收入”)是評估其財務表現和可持續性的關鍵因素。通過使用市銷率,考慮了市值(價格)與協議產生的費用之間的關系,可以了解市場如何評估該協議的收入能力。

市銷率的平均值(Average P/S ratio):?

我們采用加密行業中常用的市場乘數方法,以四個可比協議的市銷率的平均值作為市場乘數 1。通過計算平均值,我們基本上考慮到了可比項目的上限和下限,提供了一個平衡的市場乘數估計。因此,我們選擇使用可比項目的平均值作為量化的市場乘數來避免僅依靠最大或最小值可能產生的潛在偏差。

中位數(Median):

從統計學上講,中位數不受分布序列中極端值的影響,這在一定程度上提高了中位數對分布序列的代表性。因此,我們認為選擇中位數作為市場乘數 2 是合理的。

收入和協議費用(Revenue and protocol fees):

通過分析協議產生的收入可以評估其產生收入和維持運營的能力。收入是協議財務健康和增長潛力的關鍵指標。協議費用的評估,有助于了解借貸活動直接相關的收入流以及借貸協議的盈利能力。收入和協議費用可以來自去中心化借貸協議內的各種來源,包括利率差、清算罰款、交易費用和其他收入分享。通過考慮收入和協議費用作為變量,分析師可以評估收入流的多樣化。這有助于評估協議抵御市場波動的能力和長期的生存能力。

據下圖顯示,Radiant2023 年 5 月 31 日的 TVL 為 6.3675 億美元,居于 Benqi 和 Venus 之間。完全稀釋估值為 3.1292 億美元,與 Aave 和 Compound 相比較小,但比 Benqi 和 Venus 大。

Radiant 的完全稀釋估值 /TVL 比率為 0.49,相對其他協議較高,這表明 Radiant 相對于其在協議內鎖定的資本而言,其估值可能被高估。這可能意味著市場對 Radiant 的定價可能高于其潛在價值。然而,Radiant 預估的年化總收入為 1598 萬美元,年化協議費用為 2663 萬美元,這些證明 Radiant 具有良好的創收能力。

此外,市盈率(P/E)和市銷率(P/S)相對于所選去中心化借貸協議的平均比率較低,價值具有被低估的可能性。最后,基于這三個估值乘數,推導出了 RDNT 的潛在價格分別為 0.16 美元、0.40 美元和 1.73 美元。

值得注意的是,估值模型的建立和推導的代幣價格是基于所提供的當前數據和市場情況。未來實際的市場動態和 Radiant 協議表現將最終決定其真實的市場價值。

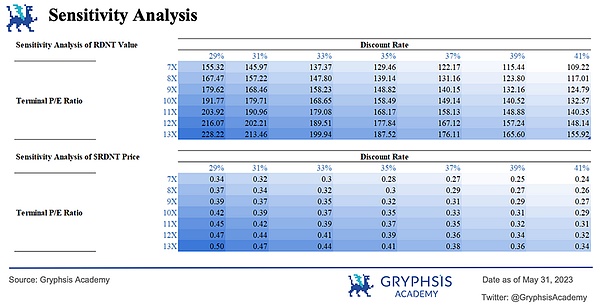

最后,我們進行了敏感性分析,并獲得了最終的估值范圍。

比較分析選取三個值,分別為 P/TVL、P/E 和 P/S 比率。同時,我們從敏感性分析中選擇不同的終值市盈率和貼現率情況下的概率加權 DCF 估值(現金流估值)的最大值和最小值。綜合上述數據,三個比較分析倍數的權重分別為 15%,加權 DCF 為 55%,綜合分析得出的價格范圍為 0.45-0.67 美元。

盡管 Radiant v2 智能合約已經經過了 BlockSecTeam、Peckshield 和 Zokyo_io 等知名公司的審計,并有待 OpenZeppelin 的審查,但仍然存在固有的智能合約風險。此外,對 Stargate 和 LayerZero 等外部組件的依賴也引入了潛在的額外風險。由于 Radiant 在 2022 年推出,成熟期不到一年,缺乏長期的測試,可能存在一定的技術風險。

Radiant 面臨著高通脹率,該潛在風險可能會影響原生代幣的價值和購買力,或影響借貸生態系統的整體穩定性和可持續性。

Radiant 所處借貸賽道有大量的競爭者,支持跨鏈借貸的更成熟的借貸協議的存在更增加了競爭,可能會影響 Radiant 協議的增長和用戶量。對 Radiant 來說,能夠提供獨特的價值在吸引用戶和保持市場份額中極為重要。

Radiant 由 Radiant DAO 管理,這使協議面臨潛在的治理相關風險。這包括在快速實現變革提案或響應市場需求方面的潛在挑戰,以及對治理攻擊或操縱的脆弱性。健全的治理程序和透明度對于減輕這些風險和確保協議的長期成功和穩定至關重要。

潛在的投資者和用戶需要意識到這些風險并自己進行盡職調查。評估和了解像 Radiant 這樣的去中心化借貸協議的相關風險,對于做出明智的投資決定和風險管理尤為重要。

Radiant 最近在跨鏈借貸賽道的表現令人印象深刻。然而,要實現全鏈貨幣市場還有很長的路要走。如果嚴重依賴 Stargate 和 LayerZero 來實現跨鏈的目的,可能會限制其發展。Radiant 可以通過整合更多的 omnichain 技術解決方案來進一步發展,從而優化用戶體驗。

此外,Radiant 可以進一步擴大貨幣市場上的業務線,而不僅限于借貸。一些可能改進協議的方法:

風險管理框架:

去中心化借貸協議所面臨的挑戰之一是缺乏多樣化的抵押品和與其對應的成熟風險管理框架。實現一個強大的風險管理框架可以幫助減輕一系列風險,Radiant 可以通過不斷完善動態抵押品比率、清算懲罰和基于風險的利率來提高協議的整體穩定性。

納入更多的資產類型:

去中心化借貸協議目前主要支持加密貨幣作為抵押品。然而,納入更多的資產類型,如現實世界的資產和 LSD,可以幫助增加貨幣市場的多樣性,并吸引那些可能不適應加密貨幣的新用戶。

與其他 DeFi 協議的整合:

Radiant 借貸協議也可以與其他 DeFi 協議整合,如去中心化的交易所、收益率聚合器等,從而創造一個更全面的金融生態系統。

拓展其他 Defi 產品:

Radiant Capital 可以探索借貸以外的機會,并利用其 omnichain 的能力,將其業務擴展到其他 DeFi 產品,如 LSD 和抵押債務頭寸(CDP),增加更廣泛的代幣效用使用案例。利用其 RDNT 的 OFT-20 代幣標準的優勢創造更多代幣場景,實現無縫的跨鏈代幣轉移,使用戶更容易交換和使用任何鏈上的任何 dApp,從而吸引更多的用戶來到平臺。

隨著 Radiant 逐步整合更多的跨鏈貨幣市場業務,它可以為其代幣創造更多的賦能場景,成為一個擁有多種 DeFi 產品的金融平臺,隨著平臺的價值和用戶體驗的提升,有助于拉高代幣的價格。

總的來說,RDNT 的未來前景是光明的,有很多增長和創新的機會。通過實施穩健的風險管理框架、納入新的資產類型、并與其他 DeFi 協議整合、拓展更多的 DeFi 鏟平應用,Radiant Capital 可以持續發展并吸引新的用戶進入 Radiant 的全鏈貨幣市場中。