近期,華爾街明星基金經理、方舟投資管理公司的首席執行官“木頭姐”凱茜·伍德(Cathie Wood)帶領她的ARK研究團隊如期發布了名為《Big Ideas 2024》報告。

在這份長達163頁的報告中,“木頭姐”繼續把目光鎖定“顛覆性創新技術”領域,并多次提及區塊鏈領域。

文中將篩選,總結,深度解讀其報告中的核心觀點。

未來,隨著區塊鏈技術大規模采用后,所有的資金和合同都可能轉移到公共區塊鏈,以驗證數字稀缺性和所有權證明。

金融生態系統很可能會重置,以適應加密貨幣和智能合約的崛起。

這些技術增加了透明度,減少了資本和監管控制的影響,并降低了合同執行成本。

在這樣的世界里,隨著越來越多的資產變得像錢一樣,以及企業和消費者適應新的金融基礎設施,數字錢包將變得越來越必要,而公司結構本身也可能會受到質疑。

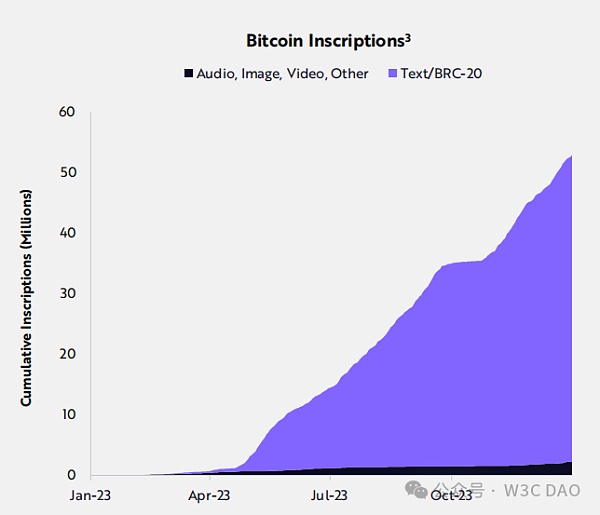

她還提及比特幣銘文,其是一項顛覆性的創新,通過為每個比特幣Sats引入一個獨特的編號系統,而每個Sats都是可識別和不可變的,允許用戶記錄他們的數據、圖像或文本。

與其他區塊鏈不同,比特幣銘文位于比特幣區塊鏈的基底層。

“在我們看來,這是自由市場的產物,代表著比特幣的健康創新。”

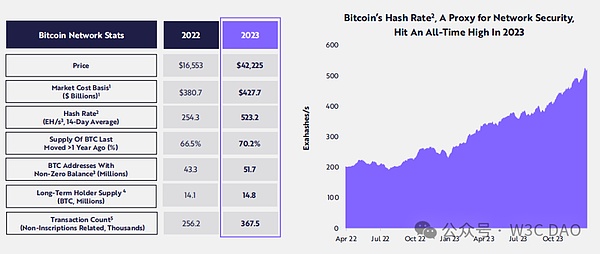

這張圖片是關于比特幣的基本面和網絡統計數據在2022年和2023年之間的對比和分析。

它突出了比特幣在各個方面的顯著增長,包括價格、市場成本基礎、哈希率、一年前移動的比特幣供應、非零余額的比特幣地址、長期持有者供應和交易數量。

標題是“比特幣的基本面在2022年的危機中沒有跳過一拍,并在2023年繼續加速。”

圖片右側是一個圖表,顯示了比特幣的哈希率隨時間的穩步增長,達到了2023年10月的歷史最高水平。哈希率是網絡安全的一個代理指標。

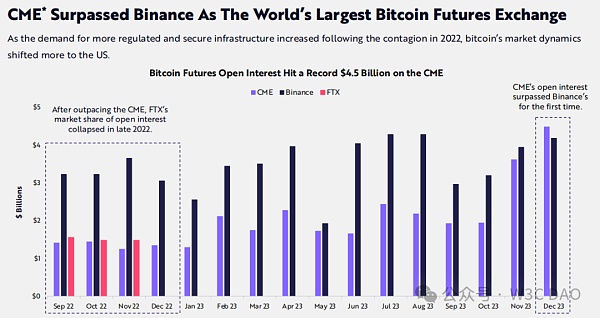

這張圖片是關于比特幣期貨未平倉合約量在CME、幣安和FTX之間的對比。

它顯示了未來CME由于更多的監管和安全需求而超過了幣安,將成為了世界上最大的比特幣期貨交易所。

圖片的標題是“CME 將超過幣安,成為了世界上最大的比特幣期貨交易所”。

副標題解釋了背景:“隨著2022年危機后對更多監管和安全基礎設施的需求增加,比特幣的市場動態更多地轉向了美國。”而圖表顯示了“CME上的比特幣期貨未平倉合約量達到了45億美元的記錄”。

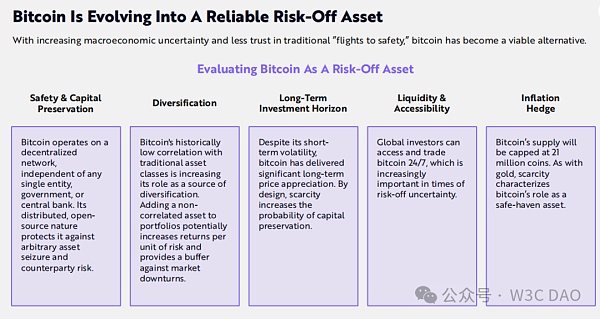

這張圖片是關于比特幣如何在宏觀經濟不確定性和對傳統“避險資產”的信任下降的情況下,演變成為一個可靠的避險資產。它從以下幾個方面評估了比特幣作為避險資產的價值:

安全性和資本保值:比特幣運行在一個去中心化的網絡上,不受任何單一實體、政府或中央銀行的影響。它的開源性質保護它免受任意的資產沒收和對手方風險。

多元化:比特幣與傳統資產類別的相關性很低,增強了它在投資組合多元化中的作用。將一個非相關的資產加入投資組合,可能會提高單位風險的收益,并在市場下跌時提供一個緩沖。

長期投資視角:盡管比特幣存在短期波動,但由于其設計和稀缺性,它有著顯著的長期價格增長的潛力。

流動性和可及性:全球的投資者可以24/7地訪問和交易比特幣,突出了它在避險不確定性時期的重要性。

通脹對沖:比特幣的供應上限為2100萬枚。它的稀缺性特征使它與黃金作為通脹對沖的角色相一致。。

關于智能合約

智能合同部署在公共區塊鏈上,為尋租中介機構和傳統金融基礎設施提供了一種全球、自動化和可審計的替代方案。

在2022年的“加密貨幣危機”之后,一些數字資產解決方案獲得了支持,包括穩定幣、代幣化的財政基金和規模化技術。

根據ARK的研究,隨著鏈上金融資產價值的增加,與去中心化應用程序相關的市場價值的年增長率可以達到32%,從2023年的7750億美元增長到2030年的5.2萬億美元。

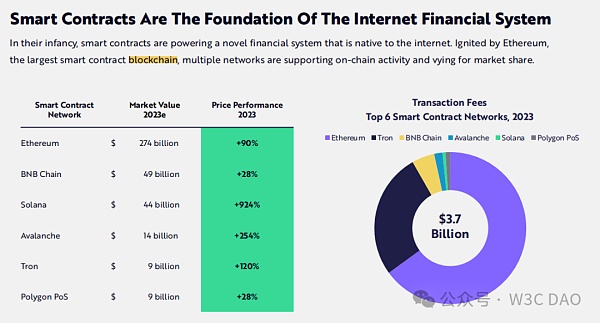

表格顯示了不同的智能合約網絡,包括以太坊、幣安鏈、Solana、Avalanche、波場和Polygon PoS。

表格還顯示了它們在2023年的預計市值和價格表現。以太坊以2740億美元的市值和+90%的價格表現領先。

圖片的右側是一個餅圖,標注了“2023年前6大智能合約網絡”。它直觀地表示了這些網絡的交易費總額為37億美元。

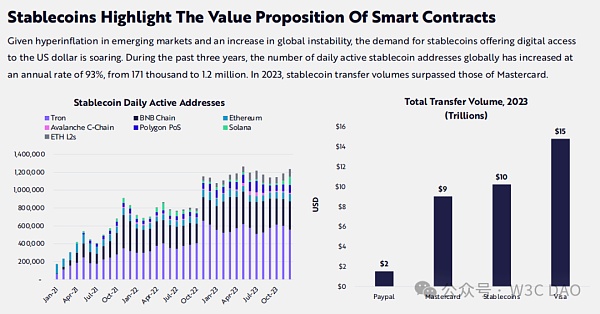

這張圖片是關于穩定幣在傳統金融系統中的價值主張的對比和分析。

由于新興市場的高通脹和全球不穩定性的增加,穩定幣作為一種提供數字化美元接入的方式,需求飆升。

它還展示了兩個圖表,一個是不同區塊鏈網絡的穩定幣日活躍地址數,從2021年1月到10月有顯著的增長;另一個是2023年的總轉賬量,以萬億美元為單位,將PayPal、Mastercard、穩定幣和Visa進行了比較。顯示了穩定幣預計在2023年將超過Mastercard,但仍低于Visa的總轉賬量。

眾所周知,木頭姐,她的投資理念是選擇那些能夠改變世界的公司,而不是那些隨著世界的改變而不會被改變的公司。

可以說,她是比特幣的忠實粉絲,曾多次認為比特幣有望達到100萬美元/枚的價格目標。

正如ARK研究團隊發布《Big Ideas 2024》報告中提及,未來,所有資金都可能轉移到公共區塊鏈Layer1上,金融生態系統很可能會重置,公司和社會體系本身也將受到影響。